市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:小5论基

TMT是科技(Technology)、媒体(Media)和电信(Telecom)这三个英文单词的首字母合在一起的一个缩写词,其含义是未来互联网科技、媒体和通信,包括信息技术在一起互相融合的趋势所产生的大背景下的一个产业名称,也就是TMT产业。

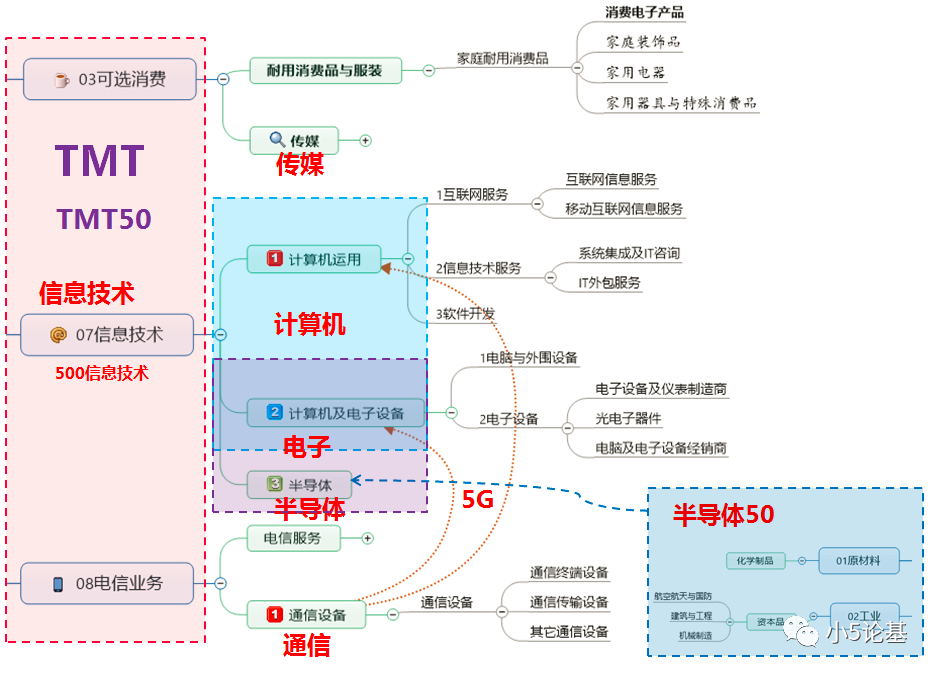

中证指数公司对TMT主题的指数定义是这样的:中证TMT产业主题指数选取信息技术、电信业务以及消费电子产品、媒体中与TMT产业相关的代表性上市公司证券作为指数样本以反映TMT产业公司的整体表现。

由此可见TMT主题至少会涉及到信息技术、电信业务以及可选消费这三大中证一级行业,其中信息技术和电信业务属于传统的科技板块。

信息技术又包含计算机运用(包含互联网服务、信息技术服务和软件开发等软件方面的业务)、计算机及电子设备(包含电脑与外设,电子设备等硬件方面的业务)以及半导体这三个中证二级子行业;

电信业务包含电信服务和通信设备两大中证二级子行业;

可选消费则会涉及传媒和耐用消费品与服装(包含消费电子产品)这两个中证二级子行业。

我讲上面这些是有原因的,因为TMT主题包含的细分板块如此之多,如果我一下子全部放出来的话那大概就是乱花渐欲迷人眼,霜叶红于二月花的感觉。

不信请看:

上图基本囊括了TMT主题相关的所有板块和细分子板块,大概涉及到的主题指数有:

TMT相关:中证TMT产业主题,深证TMT50

信息技术相关:综合型的中证全指信息技术和中证500信息技术,细分型的中证计算机,中证电子,以及半导体三连的中证全指半导体、中华半导体(半导体50)和国证芯片

电信业务相关:中证全指通信设备,中证5G通信主题

传媒相关:中证传媒

二、TMT主题各细分指数比较及对应指数基金

俗话说:钱越多越好,选择越多越不好。

钱多的小伙伴可能对选择无感,因为他可以全都要;不过对于大部分小伙伴来说,这么多的选择显然不是个好事情。

不信请再看:

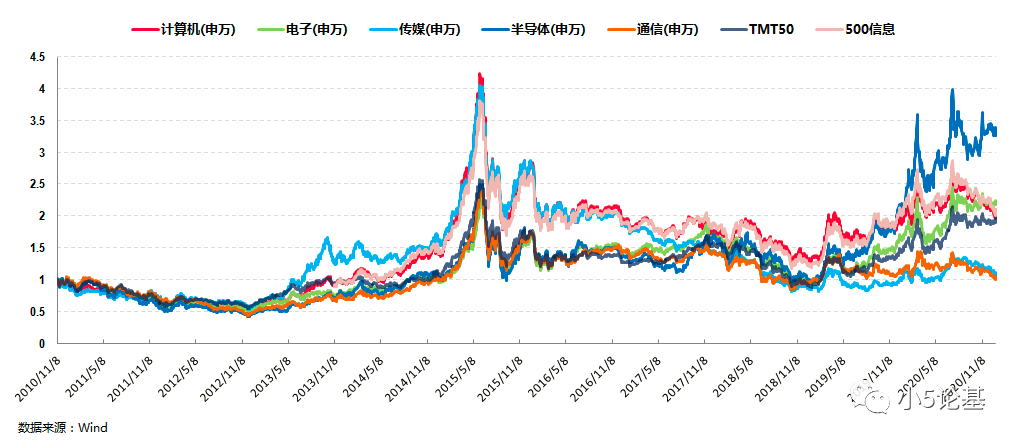

上图我只是按照数据的可得性,简单选取了其中的一些主题指数画的图,这还不是全部呢看起来就已经足够凌乱了吧,所以我们必须要做个精简。

我先把上图剥离成两个图再给大家看下:

这个图中包含计算机,传媒和500信息三个指数。

很明显500信息和计算机这种亦步亦趋夫唱妇随的走势不做相关性分析都能知道它们的关系异常密切,可按个人看不看得顺眼的标准择一而终;而传媒板块在2015年时候表现不输计算机,但在2017年至今这段时间则是明显跑输计算机。

所以这三者取计算机作为代表我估计大家应该没啥意见。

这个图中包含电子,半导体,通信和TMT50四个指数。

从图中可以看出,这四大指数在2019年之前的8年多时间内走势几乎一致,之后因为你们都知道的原因,半导体异军突起,瞬间甩开其它三个指数好几个身位,所以这部分可以考虑取半导体作为代表。

为了消除大家对上面两大代表可能出现的疑虑,我用更多数据(20年数据)做了一个相关性分析如下:

基于之前的两大剥离场景,我们可以看到:

1)传媒和计算机的相关系数高达0.9+,所以用计算机作为代表应该没有大问题;

2)电子和通信、TMT50、半导体三者的相关系数都超过0.9,电子比TMT50和通信的表现要好,半导体又比包含半导体板块的电子表现好,所以似乎用半导体作为这部分的代表也没有大问题。

当然,同属于信息技术板块的计算机和半导体的相关系数也高达0.87,不过有一点可以肯定:计算机和半导体是没有任何重合部分的。

讲到这里,我先把上述提及的所有主题板块相应的被动指数基金给大家列个表格作为参考:

这些指数基金除了个别是以分级基金的形式存在,大部分都以场内ETF和场外ETF联接基金的形式存在。

限于篇幅,具体的各种代码我就不一一列了,如果连这都懒得查一下的话那我只能说你可能不配靠投资这些基金来赚钱。

三、TMT主题的主动型基金

下面我们来看一些上述这些主题的主动型基金。

事先要说明的一点是,大部分的主题其实已经足够细分,比如计算机、电子、半导体、通信,以及传媒这些已经属于中证二级行业这样的细分行业主题了,所以基本都没有单独的主动型行业主题基金与之相对应。

市面上比较常见的主要都是以TMT产业或者信息产业这样相对比较大的主题概念为投资范围的主动型行业主题基金,这些基金往往都带有“信息产业”,“互联”或者“电子信息传媒”这样的字眼(请注意,并不是所有带这些字眼的基金都专注于投资TMT/信息产业)。

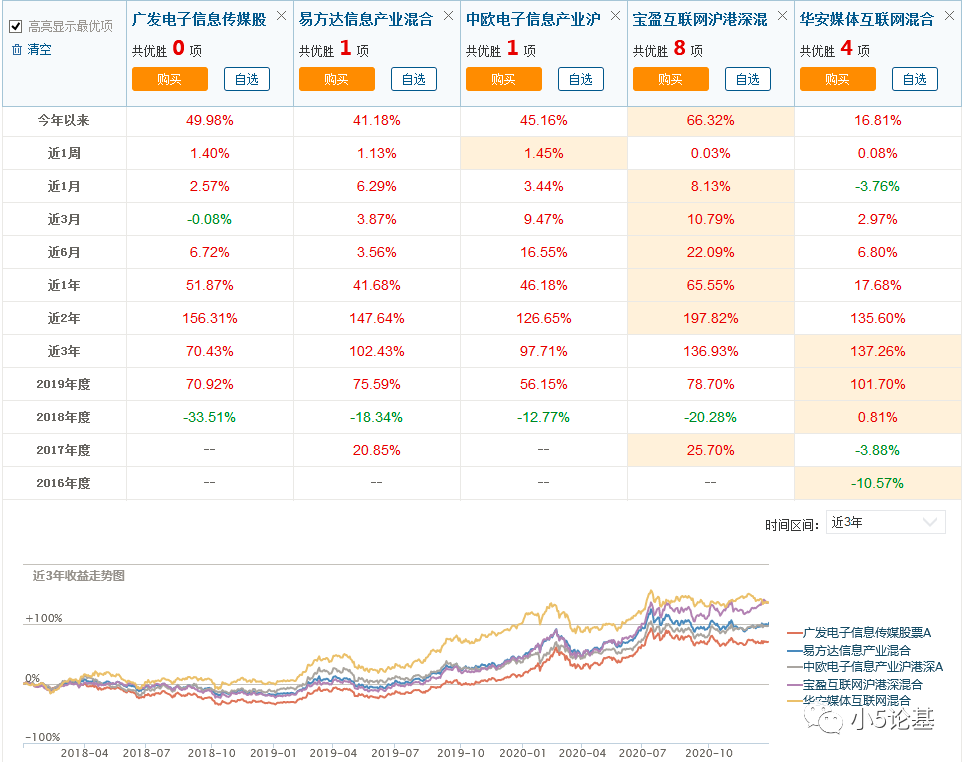

下面我就给大家列一些业绩相对比较好,实际也确实专注于投资TMT或者信息产业的主动型主题基金:

其中的广发电子信息传媒相对较为典型,虽然看上去业绩不是最好,但绝对是一只标准的TMT行业主题基金。

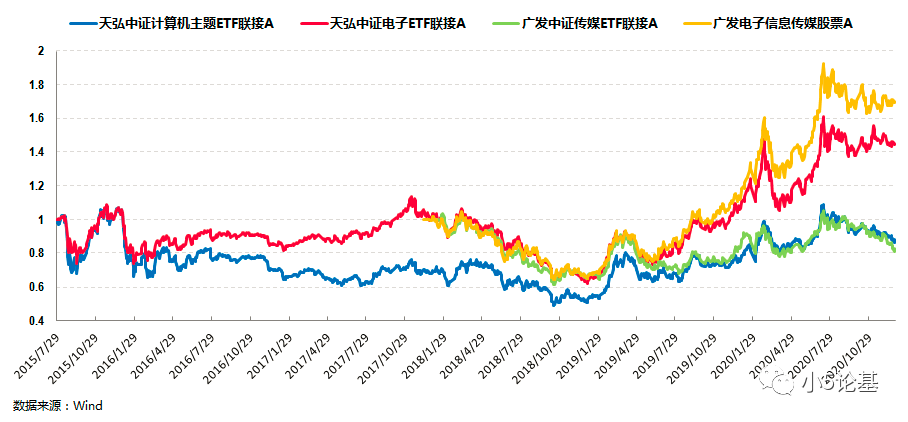

简单来看个效果:

整个时间段不算长,不过在有限的时间段里面主动型的主题基金(广发电子信息传媒)依然秒杀了三只被动型细分主题行业的指数基金。

这大概源于主动型的TMT主题基金会在实际投资中发挥基金经理的主观能动性:

比如广发电子信息传媒最新的季报显示其重仓相对偏电子(18.96%),同样相对重仓电子板块(22.32%)的还有宝盈互联网沪港深;

相对重仓计算机板块的则有中欧电子信息产业(21.05%)和易方达信息产业(10.03%);

相对重仓传媒板块的则有华安媒体互联网(28.64%)。

这里还有必要提下的是华安媒体互联这只基金。

这只基金今年的业绩受制于传媒板块的弱势表现非常一般,但是这只基金在之前的表现是非常亮眼的,特别是2018年竟然在重仓计算机的情况下取得了正收益,2019年则抓住了电子板块的涨幅。

基金经理胡宜斌有产业背景,原来是同花顺的产品经理,后来转行去长江证券做计算机行业研究并获得当年新财富计算机小组冠军,2015年加入华安基金并于年底开始管理华安媒体互联。

投资风格上他属于中观配置风格,产业研究能力和精选个股能力都很强。他的最大特点就是虽然投资的都是TMT行业这种传统意义上的成长股,但实际上他的风险偏好偏低,并且他还偏好左侧投资,一般喜欢在动态估值较低、安全边际较大的时候去买。

单独花这么多篇幅讲这只基金和这位基金经理是有原因的,因为他的投资风格和投资特点和定投这种投资方式是非常契合的(大家可以思考下为什么),以至于我在私底下一直是把这只基金当做TMT板块(也包含计算机、传媒等板块)的主动型主题基金来看待和使用,即便他过去这一年的业绩不好我依然不改这个观点。

下面我们再来单独看下半导体这个板块。

前文的事先说明里面之所以用了“大部分”这个词,就是因为其中的半导体事实上是有主动型的基金在跟踪的,并且还不止一只,他们就是基金届唯一能屡上热搜的头号“渣男”基金诺安成长混合和对酒当歌的二号“渣男”基金银河创新成长。

我对讨论这两只基金到底渣不渣其实不感兴趣,这更多属于投资方法论的范畴(也就是如何投资大波动基金的问题),我这里想要讨论的是,既然这两只基金都以半导体基金自居,那么他们到底是不是合格的半导体主题基金呢?

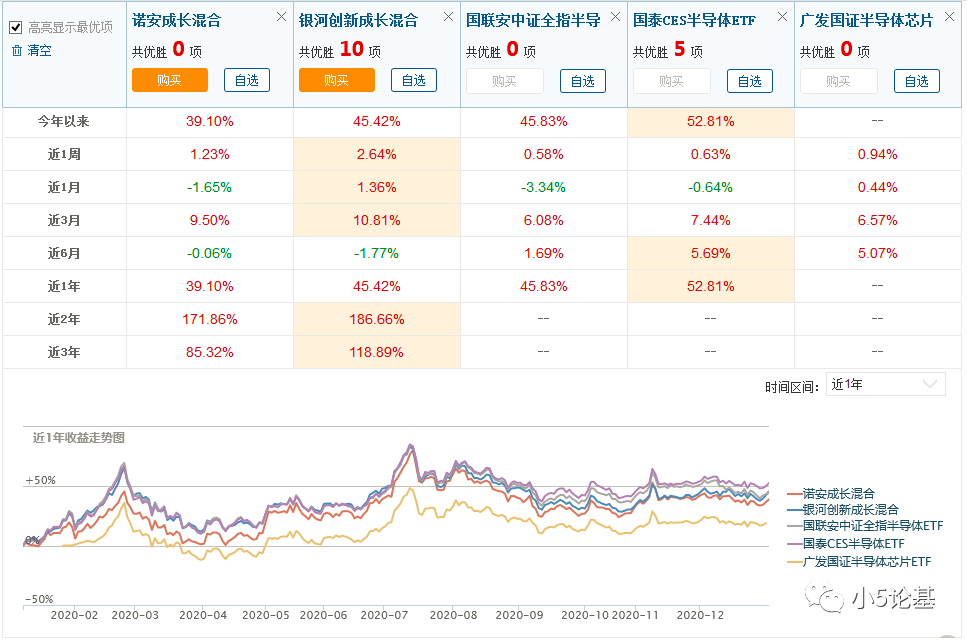

请看下图:

上图是这两只基金和三个半导体指数的场内ETF的对比。

众所周知,半导体这个概念兴起的时间不长,这些ETF也基本都是在2019年中甚至2020年才出来的。

在这短短的一年半载时期内,虽然诺安成长和银河创新的半导体仓位够重,但在2020年两者甚至都没能跑赢半导体ETF和半导体50ETF(半年维度则没有跑赢国证芯片)。

所以至少从主题基金要跑赢主题指数这个角度来看,显然这两只基金都是不合格的。

四、TMT主题的延伸:中概互联主题

本来到这里TMT主题就讲得差不多了,不过不知道大家有没有注意到,上面有只叫做宝盈互联网沪港深的基金似乎在其中业绩特别出挑。

这只基金的基金经理张仲维我以前专门写过一期,他来自台湾,并且一直专注于科技与互联网等科技成长行业的投资,自2014年管理A股的投资组合以来就一直坚守在A股和港股市场中挖掘具有成长潜力的科技与互联网领域企业,可以说是名副其实的TMT专家和成长股猎手。

请注意,这里提到了港股,就会引出TMT主题的一个延伸主题。

我们都知道事实上国内实力最强的一批互联网公司因为一些技术上的原因(比如同股不同权,VIE结构等)大部分都没有在A股上市,而是都选择在港股和美股上市的。

这批互联网公司除了具有传统的技术基因之外,还具有在国内上市的大部分TMT主题的公司所不具有的消费属性:

比如腾讯和网易被划在信息技术行业,其实他们最赚钱的业务可能是游戏(游戏属于可选消费的传媒板块);

比如阿里也被划在信息技术行业,其实他的主营是电商平台,京东和拼多多类似。

其他诸如美团,B站,好未来这种就更不用说了。

消费行业本来就是个长牛行业,叠加互联网概念就更加如虎添翼了,可以说这批公司代表着中国最先进的生产力(或许叫消费力更合适),或者我们也可以说,这批公司才是真正能代表中国TMT主题行业的公司。

当然了,他们有一个属于自己的主题名字,叫做中概互联主题(全称一般叫做海外中国互联网)。

这个主题目前涉及到的指数总共有两个,分别是中证海外中国互联网指数(简称中国互联网)和中证海外中国互联网50(简称中国互联网50)。

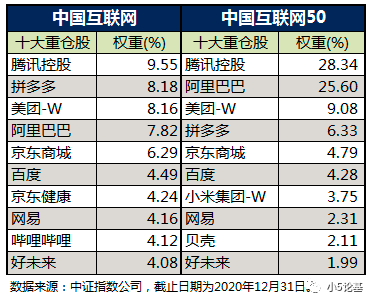

这两者的区别也很简单,我给你们看个对比就知道了:

上图是中国互联网和中国互联网50两个指数的十大重仓股及权重。

简单来说就是中国互联网50更突显多者越多的马太效应,光是腾讯、阿里两大巨头就占比超过五成,加上美团更是超过六成;而中国互联网相对更讲究均衡,单只股票最高不超过10%,前十大重仓股全部加起来才刚超过六成。

我记得以前曾开玩笑说如果相信强者恒强就选中国互联网50,如果想给小弟们一些机会的就选中国互联网。(你们也不要觉得小弟们就一定没机会,一来小弟们本来也是各大行业的小巨头,二来这次国家反垄断最主要反的不就是那最大的几家么)

再说了,如果真要体现强者恒强,那其实还有个指数叫做中证中美互联网指数(简称中美互联网)。

这个指数更直接,选的就是中美两国在海外市场上市的最强互联网公司,中国和美国各十家,权重各占50%,最新的前十大重仓股如下:

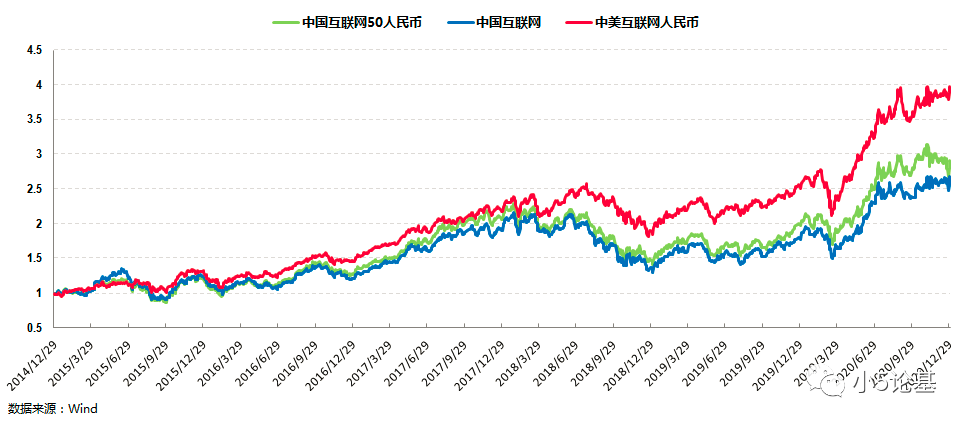

别的我也不多说了,就直接上个三大指数的对比图看看吧:

从上图中可以看出,自2014年末至今的6年时间内,三大指数的走势基本一致:其中中国互联网和中国互联网50走势更为接近,并且中国互联网50还是略胜中国互联网;而中美互联网则明显走势最强。

看来这个世界依然还在演绎“强者恒强,赢者通吃”的逻辑,也不知道什么时候会出现我们老祖宗说的“正复为奇,善复为妖”的物极必反逻辑呢?

目前市面上跟踪这三个指数的基金如下:

交银海外中国互联网(164906)跟踪的是中国互联网指数,这是一只LOF基金,同时可以在场内和场外交易。

易方达中证海外互联跟踪的是中国互联网50指数,它有场内的ETF基金,也有场外的ETF联接基金。

天弘中证中美互联网跟踪的则是中美互联网指数,目前似乎只有场外指数基金。

我估计大家对前两者可能相对熟悉,但是从前面的对照图中可以看出天弘中证中美互联网反而是这个主题概念中最强的基金,也不知道为啥天弘基金从不宣传这只基金。

五、最强中概互联主题基金探讨

限于篇幅,这个主题的主动基金我就不大范围展开了,只选取其中相对较强的全球互联概念做些展开。

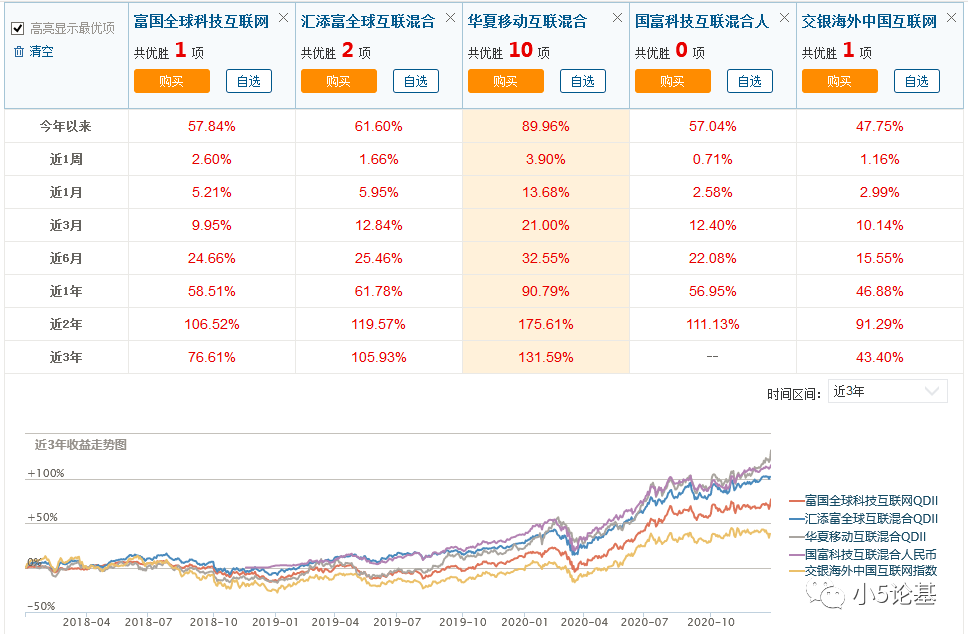

请看下图:

上图罗列了一些全球互联概念的主动型基金。

这些基金背后的基金公司(华夏,富国,汇添富,国富)基本都在港股和美股方面有一定的投研实力,且布局全球互联概念主题基金也相对比较早。

这些基金中除了华夏全球互联有部分重仓A股之外,其他基金都是偏重港股和美股市场的投资,不过总体而言这些基金都取得了比中概互联指数更好的收益率,凸显了这些公司较强的主动选股能力。

这里我想单独提一下汇添富全球互联这只基金,一方面自然是因为这只基金的基金经理杨缙的投资实力不俗,但更重要的是汇添富基金布局了三只全球系列基金,除了汇添富全球互联之外,还有添富全球消费和添富全球医疗这两只基金。

这三只全球系列基金正好囊括了消费、医疗和科技(互联网)三大最有钱途行业,覆盖了中美两国实力最强的一批同类公司,把它们称之为是全球最强主题行业概念的基金也不为过。

有意思的是,添富全球消费和汇添富全球互联竟有些傻傻分不清,十大权重股中同样都有腾讯,阿里,美团和亚马逊,可能除了茅台算不上TMT主题之外,添富全球消费俨然也是一只全球TMT主题概念基金。

更有意思的是,加了茅台的添富全球消费业绩表现甚至超过所有的全球互联主题概念基金,不愧是茅台!

TMT主题讲到这里就差不多可以结束了,果然是非常有话题感的一个主题,因为我还没百分百展开就已经写了这么多篇幅,所以这次就暂时不讲科技主题了。

可以提前告诉大家的是,科技主题其实讲不讲的也不是很重要了,原因等我下次讲科技主题的时候再说,那么请问我到底是讲还是不讲呢?