市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:上银基金固收研究

上周市场回顾

(一)资金面

公开市场操作

上周央行公开市场累计进行了4300亿元逆回购操作,有600亿元逆回购到期,因此上周全口径净投放3700亿元。

资金价格表现

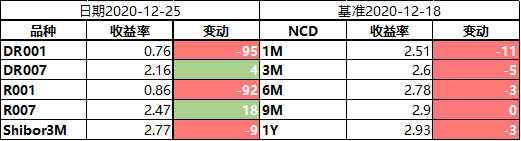

上周跨年资金宽松,隔夜利率大幅下行。截止12月25日收盘,跨年资金DR007和R007仅小幅上行4BP和18BP,至2.16%和2.47%,DR007继续保持在2.20%上下波动;DR001和R001则大幅下行了95BP和92BP,收于0.76%和0.86%;Shibor3M价格小幅回落9BP至2.77%。

上周各期限存单价格继续下行,短端下行幅度更大;1M、3M和6M的存单收益率分别下行11BP、5BP和3BP,为2.51%、2.60%和2.78%,9M期限存单与上周持平,1Y期限存单价格继续下降了3BP,为2.93%。

图1:各期限银行间质押式回购利率走势

表1:主要期限品种资金利率走势

(二)债券一级市场表现

利 率 品 种

上周新发利率品种约1818亿元,环比供给继续减少,具体品种仍以国债为主。一级市场整体情绪较好,长端的政金债需求依然较强,周一的10Y农发全场5.4倍,周四的10年口行全场4.01倍。

信 用 债

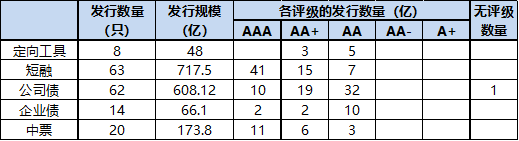

上周主要信用债品种的发行规模大幅下降,合计发行1613.52亿元;短融和中票的AAA和AA+评级占比上升,公司债和企业债的占比下降。

具体看,短融合计发行717.5亿,其中AAA占比65%;公司债、企业债和中票合计发行842.02亿,其中AAA分别占比约16%、14%和55%;定向工具发行8只,发行规模合计48亿元,AAA评级的0只。

表2:上周主要信用债品种发行情况

(三)债券二级市场表现

利 率 债

上周资金面持续宽松,叠加海外疫情加剧,利率债收益率继续整体下行。

具体来看,周一受央行投放跨年资金影响,200016收益率小幅下行2.5BP;周二疫情影响市场风险偏好下行,叠加央行持续投放跨年资金,200016收益率继续下行3BP;周三央行继续投放,200016收益率下行1.75BP;周四市场情绪有所收敛,200016收益率上行1.75BP;周五200016收益率大幅下行4.5BP。

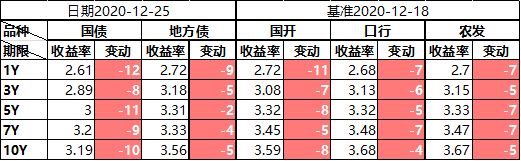

全周来看,10Y国债收益率下行幅度比同期限政金债大,达到10BP,收于3.19%;3Y-7Y的国债也下行了8-11BP不等,1Y的国债收益率均下行幅度最大,达到了12BP。政金债方面,国开债的下行幅度最大,1Y的国开、口行、农发的收益率分别下行11BP、7BP、7BP不等;3Y-7Y的政金债收益率也下行了5-8BP不等;长端10Y国开、口行、农发的收益率则分别下行8BP、4BP和5BP不等。

表3:主要期限品种利率债收益率及其较前一周变化

信 用 债

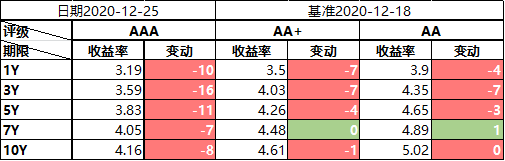

上周信用债市场收益率也明显下行,特别是AAA评级的信用债收益率下行幅度最大。其中1Y的AAA和AA+评级信用债收益率分别下降了10BP、7BP,AA评级的信用债收益率则下行了4BP;3Y的AAA评级信用债收益率下降了16BP,10Y的AAA评级信用债收益率下降了8BP。

表4:主要期限中票收益率及其较前一周变化

(四)宏观政策基本面

国内宏观数据&新闻

(1)1-11月,全国全社会用电量66772亿千瓦时,同比增长2.5%,其中,11月份全国全社会用电量6467亿千瓦时,同比增长9.4%。

(2)中国11月国有企业利润总额同比增长38.9%;前11月利润总额29863.1亿元,下降6.1%,较1-10月降幅收窄3.9个百分点,其中中央企业19798.7亿元,下降5.2%,地方国有企业10064.4亿元,下降7.8%。

(3)央行行长易纲:增强货币政策操作规则性和透明度,建立制度化的货币政策沟通机制,有效管理和引导预期;稳妥推进数字货币研发,有序开展可控试点,健全法定数字货币法律框架;逐步将主要金融活动、金融市场、金融机构和金融基础设施纳入宏观审慎管理,发挥宏观审慎压力测试在风险识别和监管校准中的积极作用。

海外宏观数据&新闻

(1)美国11月核心PCE物价指数年率同比上涨1.4%,预期1.5%,前值1.4%。核心PCE连续两个月下降且低于预期,与2%的政策目标仍有一定距离。

(2)英国和欧盟于北京时间12月25日正式达成贸易协议。协议的最终达成有利于改善欧盟-英国双边贸易预期,并或将支撑英镑、欧元兑美元汇率。欧盟和英国互为重要贸易伙伴,根据本协议,英国自2021年1月1日与欧盟将开展零关税商品贸易,而此前市场担忧的“硬脱欧”意味着双方自2021年起将回到WTO框架下,重新实施边检和关税。

策略展望

上周属于数据真空期,并未出现超预期的政策或者数据。影响市场情绪的主要因素有两方面,一是英国发现传染性更强的新冠病毒,海外多国新增确诊人数持续保持在高位,市场风险偏好有所下降;另一方面,受央行持续投放跨年资金的影响,资金利率整体保持在低位,点燃市场做多情绪。截至本周一,10年国债收益率已经下行至3.16%附近,较11月的高点3.35%已经下降近20BP;而短端1Y国债收益率下行幅度更大,达到40BP左右,10Y-1Y的的利差曲线小幅走陡。虽然跨年资金充裕,但是考虑到央行以往的操作风格,不可能在当下这个阶段无限制持续宽松货币,资金面平安跨年后也有可能小幅收紧,因此债市进一步下行的空间有限,操作上还是要注意灵活。

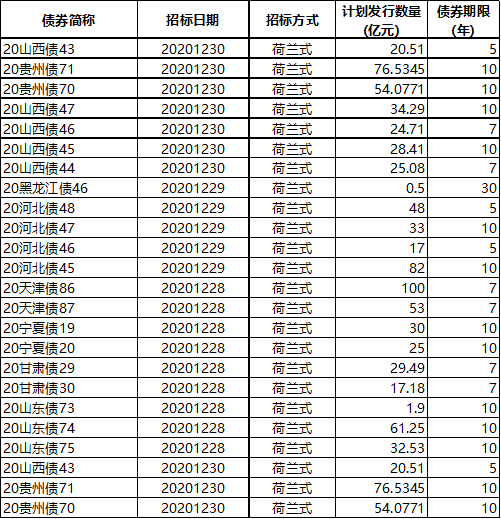

附 表

上周一级利率品种发行情况

本周待发行利率债品种

声明:本报告所有引用数据均来自于WIND。

扫二维码 领开户福利!