原标题:上周市场回顾:A股整体走强,煤炭及中游制造板块表现较优来源:兴业基金

今日兴料

上周市场回顾:A股整体走强,煤炭及中游制造板块表现较优

上周A股整体走强,多数行业实现上涨。煤炭价格回落后重新企稳,政策打压边际有所放缓,加之12月3日全国煤炭交易大会公布了2022 年长协基准价,结果预计超出市场预期,煤炭在当日上涨4.19%,并在全周领跑市场。此外,由于政策端支持和业绩预期高增,各中游制造行业整体上行,国防军工依旧维持高景气,电力设备及新能源在横幅震荡后,全周小幅上涨。大消费板块中,除了食品饮料外,其余本周表现较为低迷。具体来看,截至2021年12月3日,上证综指收于3607.43点,全周上涨1.22%;深证成指收于14892.05点,全周上涨0.78%。风格方面,全周市场表现均衡,价值成长均有机会。主要指数中,全周上证50 指数上涨1.07%,沪深300 指数上涨0.84%,中证500 指数上涨1.14%,创业板指上涨0.28%,科创50 指数下跌1.03%。成交量方面,上周A 股沪深两市共成交5.83 万亿元,成交量较前周减少约661 亿元。行业方面,表现居前的行业为煤炭、建筑、国防军工、建材和汽车,表现靠后的为消费者服务、医药、传媒、纺织服装和家电。

债市下跌。上周,央行资金净回笼4400亿元,资金面跨月压力下边际略紧,债市供给大幅回升,11月制造业PMI超预期反弹,上周债市下跌。具体来看,截至12月3日,1年期国债收益率环比上行1BP 至2.26%,10年期国债收益率环比上行5BP至2.87%;1年期国开债收益率环比上行1BP至2.40%,10年期国开债收益率环比上行3BP至3.13%。信用债方面,等级利差收窄或持平,期限利差走扩或持平。具体来看,AAA级企业债收益率平均下行2BP,AA级企业债收益率平均下行2BP,城投债收益率平均下行2BP。主要指数中,全周中债总净价指数下跌0.18%,中债国债总净价指数下跌0.27%,中债金融债总净价指数下跌0.10%,中债企业债总净价指数上涨0.03%。转债方面,上周中证转债指数上涨1.70%。

上周欧美各主要市场表现较为低迷。美国方面,12月1日,加州报告了首例“Omicron”冠状病毒变体后,恐慌指数VIX攀升,三大美股指由涨转跌。具体来看,全周道琼斯工业指数下跌0.91%,标普500指数下跌1.22%,纳斯达克指数下跌2.62%。大宗商品方面,新冠病毒变异株“Omicron”被发现后,预计原油需求将会受到较大影响,加之战储的发放使得油市将会较快转入过剩状态,全周能源指数下跌3.87%。贵金属方面,金价下跌,全周贵金属指数下跌0.49%。

内容来源:海通证券

市场综述

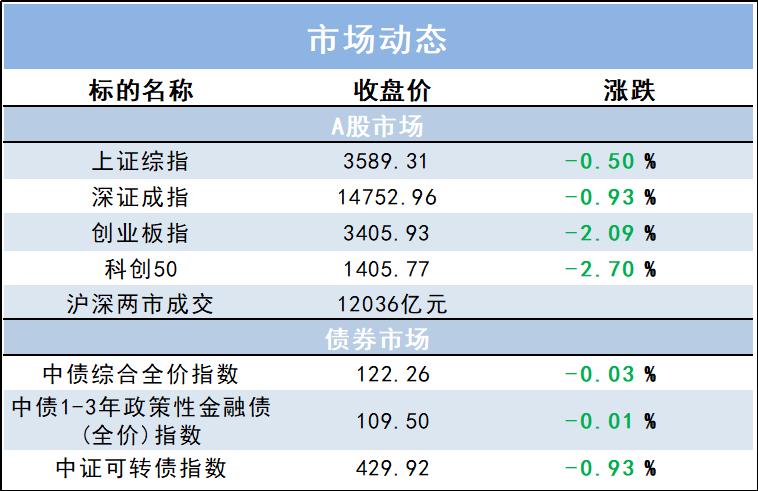

周一(12月6日),A股早盘出现大小指数分化,午后三大股指集体下探,沪指再失3600点;题材股回调,创业板指跌退守3400点。

上证指数收跌0.5%,深证成指跌0.93%,创业板指跌2.09%。两市成交额超1.2万亿元,连续32个交易日突破万亿规模;北向资金实际净买入3.95亿元。

财经资讯

1.【证券日报】空箱回流不畅 集装箱产能过剩隐忧渐显。今年以来,“一箱难求”与海运紧密联系在了一起,“箱愁”成为众多国内外贸企业的痛点。需求端有缺口,供给端就会跟上。从当下看,供给端的增量输出的确已经在一定程度上缓解了需求端的紧张局面,但可以预见的是,集装箱的紧缺情况并不会长期持续。中国集装箱行业协会今年9月份就发文表示,本轮集装箱供应短缺是结构性和阶段性的问题,是境外空箱回流不畅导致的,空箱流转的平衡被打破,并非全球缺箱。由此,眼下激增的集装箱是否会成为日后产能过剩的隐患,值得业界斟酌。

2.【经济参考报】2021中国企业家博鳌论坛,谋策数字化绿色化新发展。12月2日至5日,2021中国企业家博鳌论坛在海南博鳌举行,与会代表齐聚一堂,剖析中国经济的内生动力,共谋“十四五”中国经济高质量发展新征程。与会人士纷纷表示,疫情之下,百年未有之大变局正加速演进,面对行进航程中的新变化新考验,企业应锚定新定位,积极投身数字化转型和绿色发展的广阔蓝海,创造更大的时代价值。

兴业优品

风险提示及重要声明:

部分内容来自Wind、央视财经等,仅供参考,不代表兴业基金观点。投资有风险,基金投资需谨慎。投资人购买基金时应详细阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。

基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。

以上信息仅供参考,不作为任何法律文件。如需购买相关基金产品,请关注投资者适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买与之相匹配的风险等级的基金产品。