跨年行情预期升温,沪指有望挑战年内新高,风格切换如何踏准节奏?立即开户,不错过下一波大行情!

摘要:高手掌握一门绝学已实属不易,想要做到面面俱到难度堪比登天。

技多不压身,全天候全市场投资

如果将基金经理比作金庸笔下的绝世高手,考虑“江湖”的凶险程度,在公募基金圈激烈的较量中,有一技傍身多半能化险为夷;倘论“武功”的全面性,能做到全市场、全行业、全覆盖的基金经理更是凤毛麟角,而三清学霸何以广便是其中的佼佼者。

何以广毕业于清华大学核物理专业,由于是本硕博连读,他被业内亲切地称呼为“三清学霸”。2011年一个机缘巧合让他有幸加入了长城基金,并且一干就是9年,一路走来他通过不断地学习、研究和积累,逐渐成长为长城基金的中坚力量。

一个人的精力有限,因此多数基金经理倾向专注于某个行业或领域进行深度挖掘,找寻其中的Alpha。何以广则反其道行之,他更为重视广度研究,通过每天不间断地大量浏览公开资料(包括上市公司公告、季报、券商研报等),实现对市场上80%股票的覆盖。

在很多人看来,这是一个高度重复且略显枯燥的基础性工作,但正是凭借日复一日的资讯搜集,何以广养成了对市场的高度敏感性,能够轻易捕捉到30个板块中潜在的投资机会。

就全面性而言,何以广的特点与《天龙八部》的萧峰颇有几分相似。萧峰最令人叹服的是他的武功体系几无破绽,虽然靠降龙十八掌威震武林,但其无论是内功、轻功还是掌法或兵刃皆数上乘,整体武功的配置相当全面。

何以广并不拘泥于单一的风格或领域,也不纠结于价值型或成长型投资,他只看重自己的投资体系在不同的市场行情下都能取得较为出色的业绩。以长城中小盘(200012)基金为例,截止11月27日,该基金近1年、近3年、近5年排名分别居同类的前8%(35/477)、15%(50/354)和3%(7/331)(排名来源:银河证券,数据截至2020/11/27,基金类型为银河证券分类下的偏股型混合基金(股票上下限60%-95%)(A类))。

在风格迥异的市场行情下(如2016-2017年,蓝筹白马主导的结构性行情,2019年以来尤其是到2020年上半年,医药、科技为主的成长股引领市场),长城中小盘充分展现了“能攻善守”的特性,跑赢了同期大盘和业绩比较基准,真正做到了穿越牛熊,全市场、全天候投资。

图:长城中小盘净值走势图

数据来源:Wind、长城基金,何以广自2015年6月4日开始管理长城中小盘基金,数据时间区间2015/6/4-2020/9/30

严于律己,独树一帜的投资方法论

市场上主流的基金经理习惯于在深度研究的基础上,重仓某个行业或某只个股。何以广通过经年累月的钻研,开发出了以概率论为基础、以分散投资为主导的投资方法论。在他看来,单个公司或股票都是概率事件,充满了不确定性,而只有依靠足够多的样本形成的整体(组合),才能中和个体(个股)的不确定性。

按照何以广的逻辑,他的投资体系可以分为两个层次:选股和投资组合的构建。

(1)选股:在个股选择上,何以广专注于基本面强劲且与时代发展方向相契合的公司,而这些优秀的公司通常可以归纳为“芒格式公司(价值)”和“费雪式公司(成长)”,它们分别代表了持续增长的优秀公司以及出现业绩拐点的公司,依托自下而上的方式,发掘出市场上最优质的个股标的。

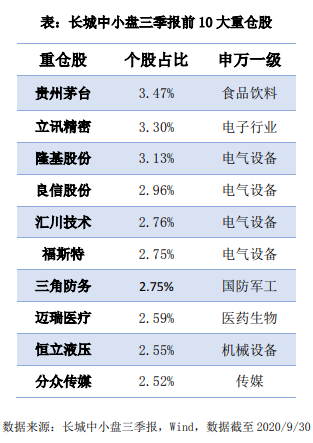

(2)组合构建:组合的好处就在于能够有效分散风险,从而避免投资收益的大幅波动,实现短期业绩和长期业绩的动态平衡,让组合业绩具有可持续性和可复制性。何以广对行业和个股有严格的仓位控制,在行业方面,他偏向于布局10个以上的行业,单个行业的仓位尽量不超过15%;而在个股方面,他会买入超过40只股票,并且个股仓位通常控制在2%-3%之间。由于某个行业或个股对基金净值的贡献和影响有限,这样就降低了“黑天鹅”事件对投资组合的冲击。

表:长城中小盘三季报前10大重仓股

萧峰虽然天生神武,然而盖世武功的炼成也离不开他后天的严于律己,这一点放在何以广身上也同样适用。市场始终处于板块风格切换之中,以申万一级行业为例,今年上半年,医药生物、休闲服务和电子三大行业涨幅名列前茅;到了今年下半年,汽车、家电、银行、电气设备和有色金属等业绩修复和顺周期的板块开始发力。

即便是面对如此市场变幻,何以广仍不改初心,坚决执行分散投资的策略,不会因为某个行业或股票出现了爆发式的增长契机,就大举加仓,“阶段性突出的业绩不是我所追求的,我看重的是长期业绩”。何以广如是说。

稳中求胜,成功之路无捷径

持续稳定的业绩表现对控回撤有很高的要求,在组合的回撤控制上,何以广以选股作为切入点,基于扎实的基本面研究寻找到内在价值增长的投资标的,通过及时的止盈或止损操作,根据市场变化积极调整仓位,比如某只股票短期内涨的太多,何以广会选择用其他基本面向好的股票进行替代,以求降低组合净值下跌的风险。

凭借独具特色的投资方法论和极强的纪律性,何以广管理的基金皆有不俗的表现。Wind数据显示,截止11月27日,何以广管理的长城中小盘、长城安心回报、长城智能产业、长城研究精选四只产品在各统计区间均大幅跑赢同期业绩基准表现,为投资者赚取了可观收益。

如今已成长为长城基金研究部总经理的何以广依然保持着旺盛的精力,每天回到家中仍坚持花2-3小时时间了解并消化各类市场资讯。作为“学霸级”的武林高手,何博士却始终保留着利用空余时间博览群书的好习惯。何以广表示,京东上能看的投资类书籍已经被他“一扫而光”了,因为学习无止境,“站在巨人的肩膀上”是提升自己投资能力最好的途径。

由何以广作为拟任基金经理的长城品质成长混合(A类:010410;C类:010411)基金即将于12月14日盛大发行,该基金计划投资于品质优秀且未来持续成长性较高的公司,以期获取公司成长带来的价值增长。与以往只投资A股市场不同,新基金将有一部分份额拟通过港股通投资港股标的,鉴于近一段时期不少优秀的内地公司赴港上市,港股新经济“风起云涌”,对于投资者而言,有机会参与其中分享品质成长的红利,何乐而不为呢?

注:1、长城中小盘基金成立于2011年1月27日,何以广自2015年5月26日接管,2015年以来历任基金经理为于雷(2015.1.1-2015.6.25)。该基金成立近五年以来的业绩及业绩比较基准如下:2015、2016、2017、2018、2019、2020年上半年的业绩/业绩基准涨幅分别为-4.06%/31.90%,-1.44%/-12.59%,27.90%/2.60%,-19.95%/-25.51%,45.56%/26.38%,52.86%/10.00%。

2、长城研究精选基金成立于2019年8月14日,何以广自2019年8月14日管理。该基金自成立以来的业绩及业绩比较基准如下: 2019.8.14-2019.12.31、2020年上半年的业绩/业绩基准涨幅为6.61%/8.94%、50.28%/2.91%。

3、长城智能产业基金成立于2018年6月8日,何以广自2018年6月8日管理。该基金自成立以来的业绩及业绩比较基准如下:2018.6.8-2018.12.31、2019、2020年上半年的业绩/业绩基准涨幅分别为-7.60%/-9.68%、43.83%/18.85%、48.09%/3.54%。

4、长城安心回报基金成立于2006年8月22日,何以广自2017年3月16日接管。2015年以来历任基金经理为徐九龙(2015.1.1-2016.1.18)、吴文庆(2016.1.18-2017.3.16)该基金近五年的业绩及业绩比较基准如下:2015、2016、2017、2018、2019的业绩/业绩基准涨幅分别为39.50%/4.23%,-9.31%/3.05%,15.06%/3.05%,-24.34%/3.05%,41.92%/3.05%。

5、以上数据来源于基金定期报告。

风险提示:

基金投资需谨慎,请投资者全面认识本基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》、《招募说明书》等信息披露文件的基础上,谨慎投资。

扫二维码 领开户福利!