中国基金报记者 吴君

今年是“碳中和元年”,相关投资机会备受市场关注。11月华夏、朱雀、中邮等多家公募上报碳中和主题基金;多只“低碳”主题基金今年业绩表现突出,部分收益达到40%、50%。基金经理认为,虽然市场已进入周期股后半场,新能源板块估值有点高,但与碳中和相关的投资机会具备较强持续性,看好新能源车的上游、周期制造龙头、科技环保企业等。

看好碳中和投资机会

多家基金公司申报碳中和基金

证监会网站信息显示,近期已有多家基金公司上报碳中和主题基金,11月19日华夏基金申报了碳中和一年持有期混合型基金,11月16日朱雀基金上报了3060双碳目标三年持有期混合型基金,11月15日中邮基金上报了双碳时代混合型基金。

除此以外,今年9月、10月,也有南方、银华、华安、汇添富、富国等多家基金公司上报了碳中和主题基金,包括混合型、股票型、债券型产品,多以低碳、碳中和命名。

朱雀基金认为,3060的双碳目标蕴藏着可观的投资机遇。这是时间跨度长、覆盖领域广的巨大多重赛道,既有新赛道,也有传统赛道升级,还有核心公司、地区格局提升等等,机会层出不穷。比如光伏、氢能、储能行业,从上游的原材料,到应用终端新能源汽车,都在快速增长。此外,现代农业、生物药、军工、消费电子、物流、金融科技、产业互联网等各个领域,与3060的结合增长点也不断涌现。

朱雀基金进一步表示,近期碳减排支持工具落地,其作为宽信用的结构性工具,鼓励金融体系定向对绿色领域给予支持。政策落地后对市场短期影响有限,对相关板块的情绪提振让位于未来业绩兑现的判断,但中长期来看,对降低绿色投资融资成本、推动金融资源向新能源产业倾斜有深远影响。

汇丰晋信研究总监、基金经理陆彬认为,新能源行业具备较大的发展空间,同时行业渗透率还很低,是市场内难得的未来3-5年需求复合增速有望超过30%的行业。“过去两年新能源产业链表现突出,我们认为股价的表现客观地反映了新能源行业基本面积极向好的变化。以新能源汽车产业链为例,未来5年复合增速有望超过30%,发展空间大,增长较为确定,基本面能够较快的消化估值,当前产业链估值处于合理水平。”

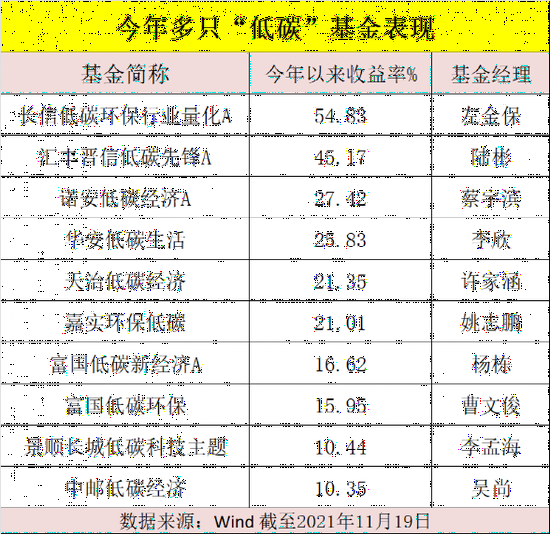

多只“低碳”基金今年业绩突出

碳中和投资机会持续性强

全市场名称中带“低碳”字样的多只公募基金今年表现突出,比如长信低碳环保行业量化A、汇丰晋信低碳先锋A,今年以来收益率分别为54.83%、45.17%,还有诺安低碳经济A、华安 低碳生活、天治低碳经济等多只基金,今年以来回报也都超过了20%。

“年初我们顺应市场节奏,加大了周期板块的配置,目前我们认为市场已进入周期股的后半场了,不过与碳中和相关性较强的周期行业仍有望存在持续的机会。”汇丰晋信基金坦言,在新能源汽车板块配置上,更偏好上游,随着今年新能源汽车行业需求和政策持续超预期,中游产业链产能陆续投放,上游新能源金属(锂钴镍)行业有望持续放量;另一方面,上游供给受限,不少产品价格会随着下游的景气度的持续而维持高位或超出预期,企业盈利也会上修。此外,基金组合在今年也增配了科技环保类公司,双碳目标下,科技环保类产品有望迎来巨大发展空间,相关公司有望充分受益。

华安基金表示,双碳概念源于环境保护,但它涉及范围的面,是要高于环境保护的。在二级市场的投资里面,具体可以从三条主线去把握:第一条主线,能源的供应端,还是更多从可再生能源去替代这些化石能源,所以对应的光伏、风电、核电、水电这些清洁能源,都会有机会;第二条,能源的需求端,从全社会的能源需求来讲,第二产业或者工业,比如钢铁、电解铝、水泥、化工可能是排碳量最大的,可以做一些低碳化的改造,发展一些低耗能技术,然后尽量生产出高附加值的产品,整个的能耗强度就可以降下来;第三条,碳捕捉碳封存,植树造林方面也会有机会。

陆彬还称,碳中和主题下,关注三大投资机会。一是能源革新领域,不管是发电端的光伏和风电等新能源形式,还是应用端的新能源汽车,还是储能以及输配电,都会有较多的投资机会;二是周期制造龙头企业,在经济持续发展的碳中和大背景下,周期制造行业龙头公司具备较强的节能减碳能力,有望充分受益行业进入门槛提高,供给优化后的碳中和投资机会;三是科技环保公司,通过科技创新和技术进步,这类科技环保公司的新技术和产品有望迎来超级成长周期。