股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

纵观权益基金投资市场,小编家的基金产品不多,超低调且一直抱着夯实基础、打造匠心精品心态的我们,近日迎来了一只翻倍的权益产品——

中加转型动力混合

A:005775 C:005776

2018年9月5日,小编家这只权益门面好基成立,历经市场牛熊的打磨,他翻倍了!翻倍了!翻倍了!

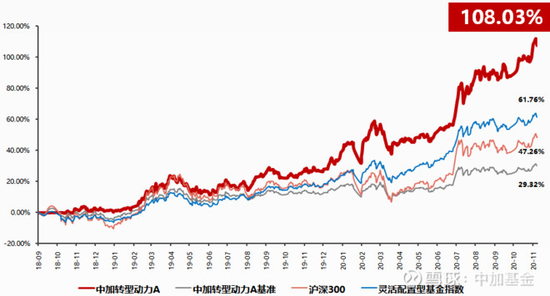

截止2020年11月13日,该基金成立以来净值增长率超100%,近一年净值增长率超60%。

图表来源:WIND 20180905-20201113,净值增长率来源:中加基金官网20201113,历史业绩不预示未来表现。

成立以来收益翻倍

截至2020年11月13日,

中加转型动力混合A收益已翻倍,

成立(2018.09.05)至今净值增长率108.03%。

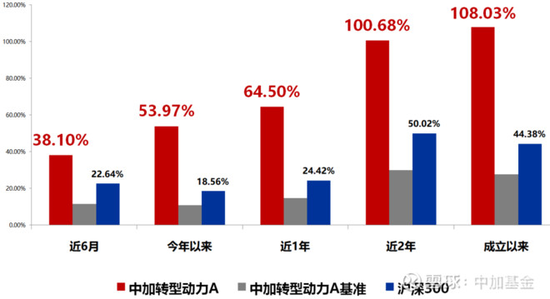

近一年回报64.50%,排名前16%

截至2020年11月13日,

中加转型动力混合A,

近一年净值增长率64.50%,排名同类前16%。

成立以来年化收益率39.68%

截至2020年11月13日,

中加转型动力混合A已运作2.19年,

银河证券显示,成立以来年化收益率高达39.68%。

跑赢沪深300指数2.3倍

截至2020年11月13日,

中加转型动力混合A成立以来,

跑赢业绩比较基准3.6倍,跑赢沪深300指数近2.3倍。

中加转型动力A成立以来、近一年净值增长率来源:中加基金官网20201113,排名来源海通证券,历史业绩不预示未来表现。

一只基金能否为投资人带来持续稳健的回报,中长期业绩表现更具说服力。中加转型动力A近6个月、近1年、近2年,各个阶段收益表现均较优异,对比沪深300指数涨幅看,每阶段都能以2倍左右的跑赢,为投资者提供较好的持基体验。

中加转型动力A,各阶段业绩表现均优异

中加转型动力A收益来源:中加基金官网20201113,其它数据来源WIND20201113,历史业绩不预示未来表现。

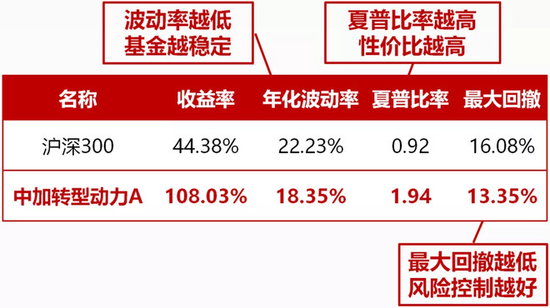

理性投资中,除了看中收益之外,抗跌能力及风险指标同样不容忽视。中加转型动力A自成立以来,充分体现出稳健的投资风格,实现了“追求中低波动取得中高回报”的收益目标。

中加转型动力A,风险指标同样优秀

中加转型动力A收益率来源:中加基金官网20201113,其他数据来源:WIND20201113,指数/基金历史业绩不预示未来表现。

每一条漂亮的净值曲线背后都有一个出色的基金经理,中加转型动力A基金经理冯汉杰就是其中之一。崇尚价值投资、注重安全边际的他,对投资有自己独到的看法,并能够经得起市场的检验。

中加转型动力A基金经理:冯汉杰

2018年12月5日任职至今

清华大学数学硕士

超10年A股及港股投资研究经验

“如何定义好行业好公司?我们认为长期视角是核心。持续性重于爆发力,日久见人心,潮水退去才知道谁在裸泳。”

冯汉杰:价值投资的核心在于长期视角

文章来源:《上海证券报》 作者:陈玥

关于价值投资,冯汉杰认为,价格围绕价值上下波动是价值规律的表现形式,但价格最终由价值决定。“我一贯坚持价值理念,不投资没有长期价值的标的,在标的高估时左侧退出,能够在趋势结束时获得很好的保护。虽然短期看可能少赚了一部分收益,但是长期看却并不一定,同时还能改善基金的风险指标表现。”

冯汉杰强调,在适当的时机也需要择时,但不应该频繁去做。对于投资风格,冯汉杰认为不存在一个唯一正确的投资方法。条条大道通罗马,重要的是选取和自己性格、风险偏好、能力相匹配的投资方法。

在我的投资中,核心是注重风险和收益的均衡,注重长期而非短期收益,注重价值而非趋势。“我没有采取主流的基本面趋势投资方法,因为我认为这一方法在转势时会面对较大的风险,而是去深入思考投资标的的长期竞争力,其竞争力的持续性,并且在可持续的估值水平假设下,计算其预期回报率。如果回报率满意就投资,否则就不投资。而长期竞争力的衡量和筛选,则依赖于财务数据的质量,以及对于公司经营的主观思考。通过长期的竞争力来获得长期价值,通过可持续的估值水平,和较高的回报率要求来控制风险。”冯汉杰表示。

关于业绩来源,冯汉杰坦言主要来自于个股选择。“过去两年,我在热门行业的配置不多,并且通常会左侧卖出,没有吃到全部涨幅。但是在诸多市场不关注的冷门行业上,基金都选出了行业内表现非常突出的标的。”

以冯汉杰重仓的汽车板块为例,他表示,自去年一季度就重仓持有汽车产业个股。“在2018年底我通过研究发现,部分整车企业通过研发、营销、公司治理等多方面变革,竞争力得到极大的加强,同时在电动车产业都完成了业内领先的布局。我当时预期这些企业将会不断推出新产品,而当时市场基于对燃油车行业的抛弃,对这些企业的动作视而不见,给予这些企业相当低的估值水平。我认为,只要给予时间,这些企业将会带来非常高的投资回报,而这一时刻近期终于到来。”

但冯汉杰也提醒,新能源车固然是长期趋势,但是要对其速度有合理预期。这一行业是技术变化非常快的行业,鉴于相关个股整体估值水平已达到一定高度,需要留意未来不确定性的风险。而传统燃油车行业更多需要自下而上寻找具备竞争力的企业,这些企业仍有很大发展空间。

对于A股市场,冯汉杰的看法乐观同时相对谨慎,他认为经济基本面的修复为市场带来支撑,但修复的高度还需观察,一些个股随着估值水平的升高预期回报率或将降低。不过“中长期来看,我们看好中国改革、创新推动下的经济高质量增长,而市场仍有很多标的估值处于合理水平,预计股票市场仍可获得合理回报。”

扫二维码 领开户福利!