在北向资金扫货的同时,代表市场情绪的两融余额也创阶段性新高。一般来说,两融余额上升表明资金做多情绪高。据Wind数据显示,截至1月7日,两融余额达1.04万亿元,创2018年2月6日以来新高。

(数据来源:Wind,时间:2018.02.06-2020.01.07)

信号三:A股整体估值依旧较低

尽管2019年A股走出了漂亮的行情,三大指数2019年全年涨幅均超20%。但是整体来看,A股估值依旧处于较低的水平,以万得全A指数为例,截至2020年1月7日,Wind全A指数的PE(TTM)和PB分别为17.94倍、1.75倍,处于历史估值的29.87%、18.57%分位点。不论是滚动市盈率还是市净率,目前A股都处于历史的1/3以下位置。

(数据来源:Wind,截至2020.01.07)

面对可期的春季行情,投资者有何进攻选择呢?

进攻利器——券商板块

在投资中,有一句话叫“涨比跌难受”,形容的就是上涨时的踏空心情。而在市场中,关注券商板块是避免踏空的一个办法。由于营业收入直接受市场行情影响,因此券商板块的表现往往与市场紧密相关。与大盘相比较,券商板块通常具有两个特点:先行启动、上涨空间大。

➤ 先行启动。一方面,在上升的市场行情中,券商板块总是先行启动。回顾刚刚过去的2019年,以上证指数为例,在此轮上升行情中,其见底时间为2019年1月4日,最低点位2440.91点;而证券公司指数见底时间为2018年10月19日,最低点为466.44点,比上证指数提前了2个多月。

➤ 上涨空间大。另一方面,行情启动后,券商股的上涨空间往往更大。以2019年一季度的上涨行情为例,2019年一季度证券公司指数上涨48.97%,同期上证指数、深证成指、创业板指分别上涨23.93%、36.84%、35.43%,券商股上涨空间可见一斑。

(数据来源:Wind,时间:2019.01.02-2019.03.29)

春季行情,要进攻更要防守

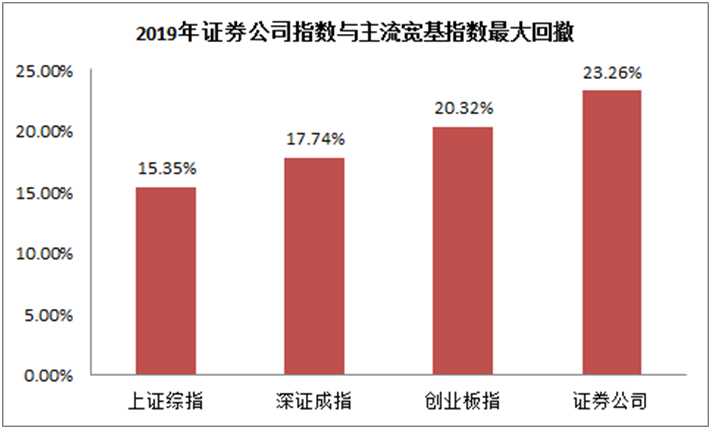

古有云:金无赤足,人无完人。“行情发动机”的券商板块也伴随着一个缺点——高回撤。2019年证券公司指数最大回撤达23.26%,同期上证指数、深证成指、创业板指最大回撤分别为15.35%、17.74%、20.32%。

(数据来源:Wind,时间:2019.01.02-2019.12.31)

高回撤使得投资者在面对券商股时总是拿不住也拿不准,并且可能会进一步加重“追涨杀跌”的心理。因此,不少投资者对券商股可谓又爱又恨。

那么在春季行情中,如何做到攻守兼备呢?说起防守,那便不得不提到银行板块。银行作为市场中市值最大的板块,往往是大盘的“压舱石”,稳健属性非常明显。据Wind数据显示, 2019年全年银行板块的年化波动率为17.92%,是申万一级行业28个行业中,年化波动率最低的板块。

(数据来源:Wind,时间:2019.01.02-2019.12.31)

因此,聚焦春季行情,以券商股作为进攻策略的同时,为有效避免其波动大加剧的追涨杀跌心理,不如在投资组合中配置一定量银行股,增加组合的防守属性。

当然,还有一种更加简单的方式,即布局购买跟踪上证180金融股指数的被动指数基金。上证180金融股指数聚焦沪市优质金融股,布局该指数就等于一键买入券商、银行、保险三大行业的优质个股。该类被动指数基金以券商为攻,以银行为守,同时把握保险股业绩回升带来的机遇,能够在当前的市场行情中,做到攻守兼备。

(本文中涉及的市场数据均引用自Wind)

风险提示:投资有风险,基金投资需谨慎。投资人购买基金时应详细阅读《基金合同》和《招募说明书》等法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。

基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。

以上信息仅供参考,不作为任何法律文件。如需购买相关基金产品,请关注投资者适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买与之相匹配的风险等级的基金产品。