股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

规模激增7000亿!衍复投资刚刚晋级百亿就封盘拒客,量化私募有多香?

私募排排网 姚京津

投资者热情高涨,私募基金管理规模随之增长。截至今年10月底,私募基金管理规模已经达到15.84万亿元,距离16万亿仅一步之遥,且单月猛增超7201亿元,还是今年以来增长最多的一个月。

10月私募规模的增长主要来自私募证券基金,根据中国基金业协会数据,私募证券基金单月增加5006.35亿元,在规模增长占比达到69.52%,同期私募股权投资基金环比增长1970.42亿元。

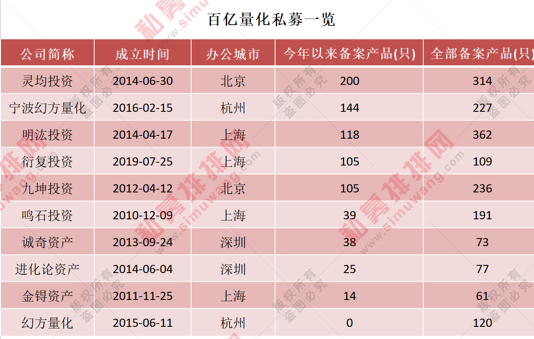

证券私募基金高歌猛进,量化私募也是纷纷晋升百亿。根据私募排排网统计,截至11月10日数据,国内百亿私募中就有10家为量化私募,更有衍复投资、诚奇资产、进化论资产、鸣石投资为今年新增量化百亿私募。

近期新增衍复投资、诚奇资产两家百亿量化

根据私募排排网统计,截至11月初,国内百亿私募已经达到63家,既有股票多头的竞相迸发,也有量化对冲基金的勇攀高峰。

近期新晋百亿的两家百亿量化私募分别是衍复投资与诚奇资产,前者来自上海,后者来自深圳。

衍复投资还是目前晋级百亿私募用时最短的机构。衍复投资成立于2019年7月5日,同年11月11日在协会完成备案,12月份完成旗下首只产品的发行备案。根据私募排排网统计,在今年10月份,也就是距离公司还不到一年的时间里,衍复投资管理规模就已经成功冲刺百亿关口,成为入围百亿“俱乐部”用时最短的私募。

规模的快速发展也与衍复投资核心人物高亢有关。在自立门户成立衍复投资之前,高亢在美国就曾相继就职于知名机构DRW Holdings和Two Sigma Investments,在2015年回国后,还曾任锐天投资任合伙人兼投资总监,后于2019年7月创立上海衍复投资管理有限公司。根据私募排排网的报道,目前衍复投资的产品线主要分为指数增强策略产品和市场中性策略产品。

对于量化基金来说,普遍存在收益高但是买不到的困境。这是由于量化对冲基金是基于量化模型与程序化交易,因此,容量便成为制约其规模扩张的主要原因,在国内的多家百亿私募中,部分子策略产品不接受申购的现象也是屡见不鲜。

规模骤增百亿的衍复投资也宣布择日“封盘”。公司在11月11日发布公告称,由于目前公司管理规模已达到100亿人民币,考虑到投资者利益和公司的长期稳健发展,决定控制管理规模。自2020年12月1日起,公司过往发行的代销产品将不接受任何形式的新增资金,产品固定开放日赎回业务不受影响。

相较于衍复投资的规模快速增长,诚奇资产的百亿之路则显得更为平稳。诚奇资产成立于2013年,2014年完成备案登记,公司核心人物何文奇曾在千禧基金任职研究员,2010年开始参与国内市场的量化对冲,经历了整个A股量化的各个阶段,积累了大量实战经验。

量化巨头乘风破浪,灵均投资年内已备案200只产品

收益相对平稳,回撤可控,是量化基金逐渐被机构与个人投资者广泛接受的主要原因。相较于公募量化基金,私募量化基金发展又显得更为快速,这是由于量化私募不仅技术领先,而且策略丰富。公募量化普遍以低频交易为主,而私募量化则更为灵活,从高频T+0到中低频,均有覆盖。

不过量化私募也面临较大压力,在今年的私募基金高峰论坛上,就有某知名私募提出量化私募未来是蓝海还是红海的议题。

这是因为,国内量化私募虽然风头正盛,但也面临内外夹击的境况。一方面,外资私募机构纷纷入华,包括桥水基金在内的全球高频量化巨头也是相继进入中国市场;另一方面,公募量化规模也是不断扩张,国内量化赛道更加拥挤。由于每个策略都有其生命周期,对于量化私募来说,寻求多样化的策略与收益来源,是公司长期发展的重中之重。

量化私募还贡献了证券私募规模增长的重要力量。截至目前,国内已经有10家百亿量化私募,数量在全部百亿私募中占比达到16%。从百亿量化私募分类来看,主要有两类,一类是具有海外投资经验的海归量化,另一类是核心人物来自北大、清华等知名高校的本土量化。

从顶级量化私募今年产品备案情况来看,灵均投资备案200只产品居首,宁波幻方量化、明汯投资、衍复投资、九坤投资年内备案产品数量也均超过百余只。

也有部分百亿量化私募打造精品化路线,诚奇资产、进化论资产、金锝资产等成立时间均在六年以上,但是公司旗下备案产品均不足百只。

扫二维码 领开户福利!