双十一消费后查看“回血指南”,开启“生钱计划” !【立即开户,领取福利】

来源:REITs行业研究

REITs指数获悉,光环新网今日发布公告,于2020年11月11日召开会议审议通过了《关于开展基础设施公募REITs申报发行工作的议案》,截至目前,公司已完成向北京市发改委的试点申报工作,并已通过了北京市发改委的评审,由北京市发改委将本项目推荐至国家发改委,目前正在国家发改委评审过程中。

而在10月12日,光环新网(300383)在互动平台回答相关投资者问题“公募REITs,这个划时代的新产品正渐行渐近!公司的数据中心刚好契合,在这千载难逢的好机遇面前,有做哪一些积极准备!”时表示,公司根据发改委和证监会的通知和指引要求,正在准备REITs项目申报材料。

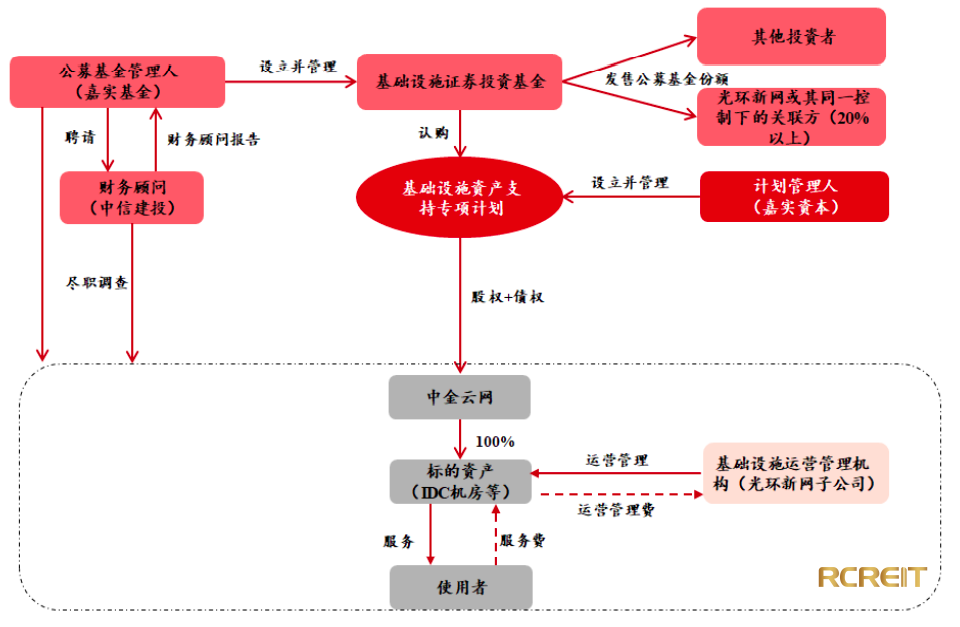

公告显示,公司拟以全资二级子公司北京中金云网科技有限公司持有并运营的中金云网数据中心作为公募REITs底层资产,进行基础设施公募REITs的申报发行工作。

根据目前中金云网项目初步评估结果,拟定募集规模约57亿元左右,需根据最终发行结果而定。

根据公司公告,项目交易架构如下:

资料来源:光环新网公司公告

今年6月份,证监会和国家发改委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,宣告我国基础设施公募REITs正式起步。光环新网公司总裁杨宇航曾表示,REITs也为公司轻资产运营方向提供了资产及商誉双重退出的新途径。

公开资料显示,通过多年在第三方IDC领域的深耕,光环新网在北京、上海及其周边地区拥有多处高品质数据中心。截止2019年底,光环新网数据中心规模近40万平方米,设计容量约为5万架等效机柜,可供运营的机柜超过3.6万个。

2019年,光环新网积极推进IDC全国战略布局,启动河北燕郊三四期项目、上海嘉定二期项目以及江苏昆山项目,规划机柜数量近3.5万个,进一步扩大公司在京津冀地区及长三角地区的IDC业务辐射范围,增加IDC资源储备。

全球IDC龙头Equinix于2015年成功转型REITs,获得了充足的资本支持,随后四年实现营收复合增长率20%,旗下的数据中心数量从115个上升至210个,扩张加速。

REITs的出现,将降低我国民营IDC企业融资成本,进一步加快项目建设进度。光环新网符合REITs申报条件,转型REITs后,扩张速度有望加快。

美国数据中心在REITs总市值中占比超过百分之十

【REITs指数】张一、陈卿芸指出,与传统物业类型的REITs相同,美国数据中心REITs通过租金和增值服务收入为股东提供稳定的分红收益。与此同时,其利用REIT结构的税务优势在公司层面免除联邦税(约25%左右)。

自2004年第一支数据中心REIT上市以来,目前美国共有5只数据中心REITs,市值约1100亿美金,在REITs总市值中占比超过百分之十。

其中Equinix和Digital Realty被纳为标普500指数,CyrusOne 和CoreSite被纳为标普400指数。

营收模式

数据中心REITs营收主要来源于三类:整租(Wholesale),托管(Colocation)以及联网(Interconnection)。

整租是指中心只提供场地和最基本的供电与制冷系统的租赁业务。客户一般为业务体量较大,数据存储量需求更高的云存储或软件服务商,比如微软、亚马逊、谷歌、苹果等。

整租类型客户需求量大,自身也拥有较强的IT与数据管理能力。此类租约时间较长,一般在5至15年。由于是长租约,企业的议价能力也较强,导致此类业务单位收入相对较低。但优点是单体客户需求大。

与传统类型商业地产不同的是,数据中心通常以“kW每月”作为租金单位与用户签订租约,整租类业务租金一般为100至200美金每kW每月。

零售业务又被称为 “主机托管”业务,因为数据中心REITs不仅提供场地,同时提供机柜、机组甚至其他硬件和一定的管理与维护服务。

零售类客户涵盖各个领域的企业,例如美国银行、麦当劳、沃尔玛特等。其相对需求量小,租约时间短,一般在五年以内,客户议价能力低。零售业务单位收入较高,利润也较高,但由于租约时间短,到期存在不确定性。

如果届时客户不续约,REITs需要重新花费精力寻找新租客,成本较高。零售业类业务租金一般为250至500美金每kW每月。

联网业务主要是基于零售业务的一种增值服务。数据中心REITs为同一中心内不同租户的设备之间提供物理连接(光纤),极大提高了数据在不同客户服务器之间传输效率并降低了延迟。

联网业务门槛较高,需要REITs拥有一定的客户数量以及数据资源整合能力,所以利润率非常高,可达到95%左右。中心按照所提供光纤的数量收费,费用约200至400美金每条每月。

联网业务主要客户为无线通讯服务商,例如Verizon、AT&T、T-Mobile等。

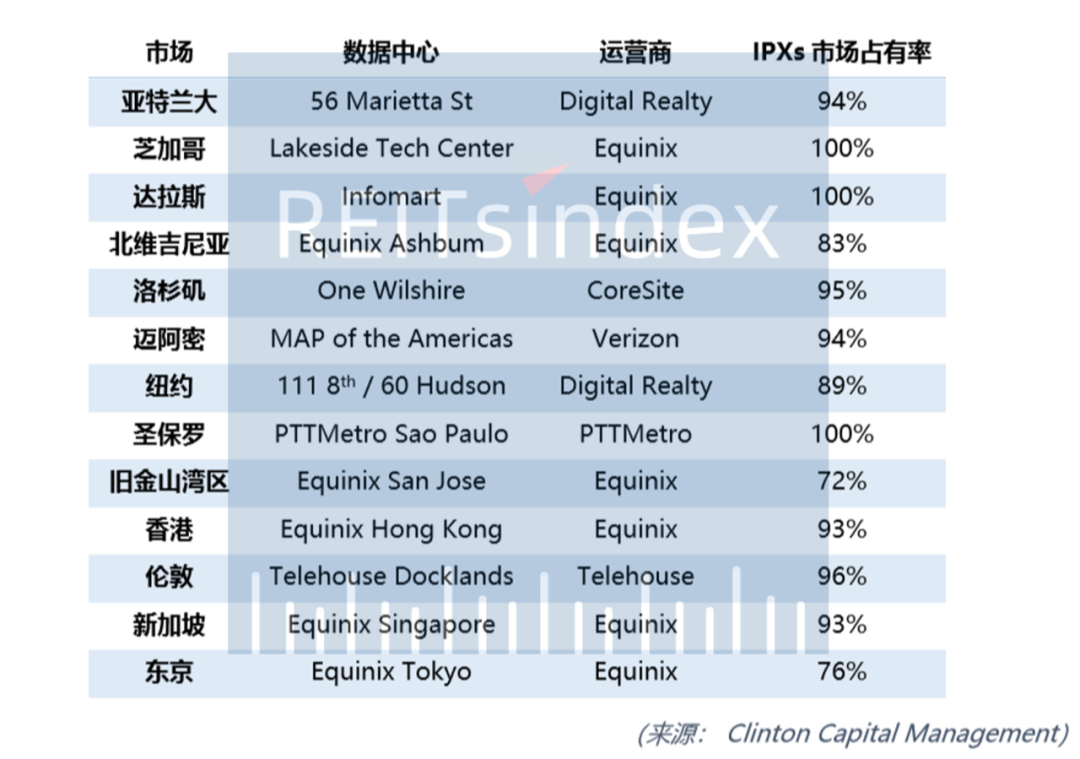

当单体数据中心内的用户数量和联网业务达到一定规模后,又可以被称为IXPs(Internet Exchange Points)。IXPs有非常明显的护城河效应,并在当地区域呈垄断趋势。目前大部分位于美国本土及其他一些重要城市的IXPs都被REITs持有。

成本结构

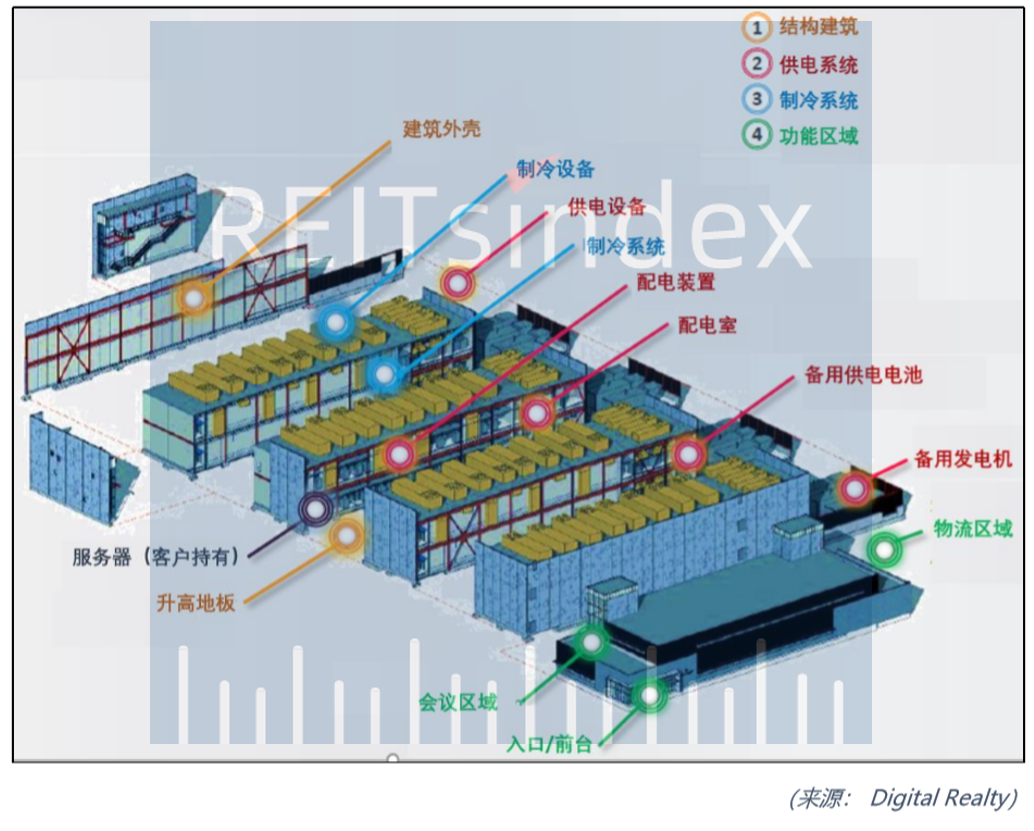

大型数据中心的建设需要大量的资本投入,根据数据中心的规模与级别(T1至T4),其建设成本从几百万至上十亿美金不等。并且大型数据园区会对在区内持续增加中心的数量以满足不断增长的需求。

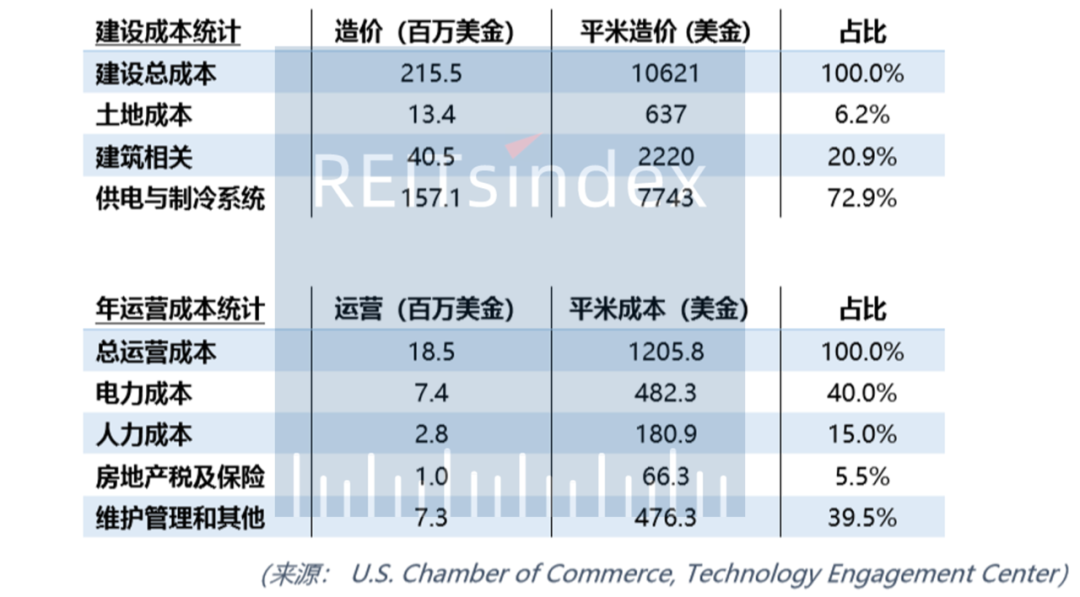

根据美国商会科技发展中心(U.S. Chamber of Commerce, Technology Engagement Center)面对美国244家不同地区数据中心的调研报告,单个数据中心平均建设成本高达2.16亿美金,约合每平米(建筑面积)10621美金。

其中七成以上来自于供电和制冷设备的采购与安装,供电设备主要包含配电单元、变电器、UPS系统、自动交换器、发电机和电池组,制冷系统包含空调、冷循环设备、冷凝器和水箱等。

二成左右来自于建筑结构相关费用,包括设计、规划、审批和土建费用等。土地成本约占6.2%。建设周期大约在18至24个月。

另外,报告中244家数据中心年均运营成本为1850万美金。

其中40%为电费,(一个大型数据中心所需要的电量可高达4000万瓦特,相当于4万个美国家庭所需的电量之和)39.5%为维护与管理成本,15%为人力成本,5.5%来自房地产税(REITs只可免除企业所得税,不可免除房地产税)和保险。

投资者回报

由于移动互联网时代对大数据和云存储的需求不断提高,数据中心作为最重要的数字基础设施之一,发展十分迅速,数据中心REITs也成了近年来美国资本市场最熟追捧的板块之一。

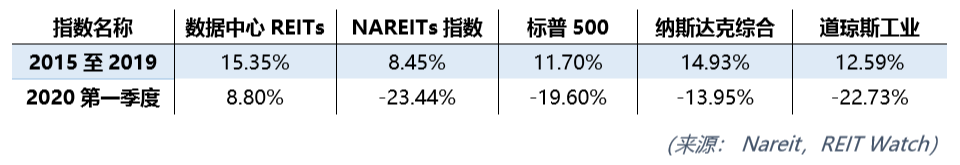

自2015年成为NAREITs独立板块开始记录指数后,数据中心REITs的年平均回报高达15.35%。

在REITs中仅次于同样属于数字基础设施类的信号塔REITs(18.60%),以及因电子商务蓬勃发展而利好的物流地产REITs(18.59%),并且超过美国三大主要股指和NAREITs综合指数。

在2020年第一季度受疫情影响美股剧烈调整的情况下,数据中心REITs依然表现稳定, 2020年首季度回报率为8.80%。

同期内标普,纳斯达克、以及道琼斯股指回报率分别为-19.60%,-13.95%,-22.73%。数据中心也是第一季度里16个REITs板块唯一回报为正的板块,Digital Realty更是第一季度标普500表现最好的前十只股票之一,期间股票价格逆势上涨了16%。

根据Statista数据显示,2020年3月份美国家庭移动设备数据使用量相对去年同期上涨了34%。

虽然疫情期间零售,旅游,线下业务均遭受了严重的冲击,但公众对于网络的需求并未收到影响,反而由于线上会议,在线消费,网络娱乐节目需求的增加而带动了对于信息处理及存储的需求,因此支撑了数据中心REITs的股票价格。

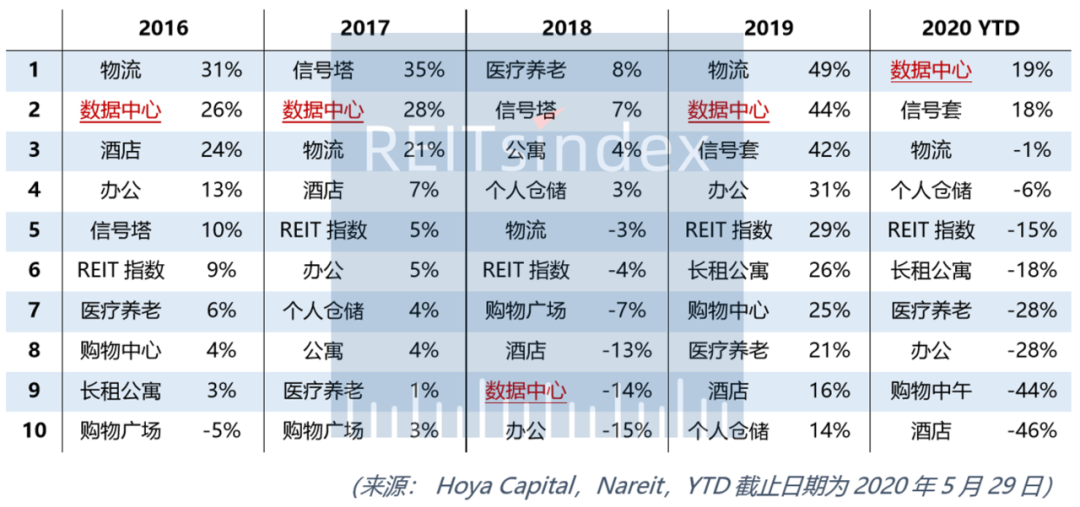

同时,相对于美国其他资产类型的REITs,数据中心近年的表现依旧抢眼。除了2018年有一定跌幅以外,自2016起,其回报率稳居所有REITs主要板块的前两名,回报率分别为31%,28%,-14%,44%,以及2020 YTD的18%。

数据中心作为国家大力倡导的“新基建”的一种,具有需求高,增长快,抗风险的特点,并且为5G和大数据产业提供了必要的数字基础设施,具有很强的经济协同效应。

根据中国通信院数据,2020年数据中心投资有望超过3000亿元,带动相关投资近万亿。但是其建设、运营、并购成本高,需要大量资本的支持。

REITs作为直接融资工具,不仅为项目建设方提供了退出渠道,为运营方提供了良好的流动性支持,还为投资者提供了优质的标的资产。

同时,由于数据中心与传统房地产资产存在很大差异性,在寻找优质项目的同时也需要注意风险的把控。我们希望数据中心公募REITs可以尽早落地,为我国的数字化建设和双循环格局形成贡献力量。