抄底机会在哪里?【立即开户,领取福利!】

文丨陶辉东

来源丨投中网旗下东四十条资本

2020年11月2日,中金公司正式在上交所主板敲钟上市,成为第14家A+H上市的券商。

中金公司此次回A上市待遇不凡,“破格”解除了主板发行市盈率的限制,发行价格28.78元/股,发行市盈率达33.89倍。开盘后中金公司股价飙涨44%,总市值达2000亿元人民币。

首日大涨后,中金公司的A股股价已经比港股股价高出155%。这与其他两地上市券商溢价幅度基本一致。中信证券A股股价比H股股价高90%以上,中信建投证券溢价更是超过300%。

从中石油到蚂蚁集团,“投行贵族”重回巅峰

2020年是中金公司重回巅峰的一年。

近期蚂蚁集团科创板、香港同步上市,刷新全球最大IPO纪录,中金公司是蚂蚁集团的主承销商之一。根据彭博测算,蚂蚁集团上市后将让中金公司在全球承销商中的排名超越高盛和摩根士丹利,跻身全球第三,仅次于瑞信、花旗。

因为显赫的股东背景和国际化基因,中金公司素有“投行贵族”之称。在成立后的第一个十年,定义中金的是“两桶油”、“五大行”等中字头大央企IPO。2010年后,由于错过了以中小板、创业板崛起为代表的中小型IPO浪潮,中金公司的行业地位一落千丈,又被贴上“落魄贵族”的标签。

不过,在最新的一轮A股、港股的“新经济”上市潮中,中金公司显示出老牌投行的底蕴,再次夺得了最大份额的蛋糕。过去两年“新经济”领域多个里程碑式的IPO中均可以看到中金公司的身影。2020年中芯国际科创板上市,中金公司是联席保荐人和主承销商;2019年阿里巴巴在港交所二次上市,中金公司是牵头联席保荐人、联席全球协调人;2018年工业富联A股IPO、小米集团港股IPO等也均有中金公司参与。

尤其是科创板推出后,中金公司凭借在科技、TMT、医疗医药、高端制造和消费等新兴行业深厚的项目储备,成为最大的赢家。截至2020年10月20日,科创板已上市的185家企业中,中金公司作为保荐机构及主承销商(含联席主承销商)服务了其中24家,总数量与中信证券并列第一。另外中金公司在募集资金总量、跟投浮盈等指标上也都位列券商同业第一。

在多项核心指标上,中金公司都是当之无愧的中国第一投行:

2019年至2020年上半年,中金境内IPO承销规模647亿元,市占率16.5%,排名第一;

2019年,中金在中资并购市场上市占率13.9%,排名第一;

2019年至2020年上半年,中金IPO单均规模36亿元,再融资单均规模66亿元,遥遥领先其他投行。

投行标杆 中金强在哪儿?

在2014年的最低谷,中金公司的营收排到了全行业的20名开外,净利润更是滑落至40多名。2015年前CEO毕明建的回归,中金公司重新明确了业务发展方向,再度崛起。

以公司体量而论,中金公司目前仍不是中国最大的券商。根据证券业协会对证券公司的排名,2019年中金公司的总资产排名第8,归母净资产排名第12,营收排名第10,净利润排名第11。从市值规模来看,中金公司回A后市值2000亿元,而另两家龙头券商中信证券、中信建投在A股的市值均已高达3000亿元。

但是没有人会怀疑中金公司是中国第一流的券商,在毕明建带领下,中金的经营路线与其他同行相比显示出明显的差异化。

1.投行业务根基稳固

投行业务是券商的“火车头”,而中金公司的投行业务无论是客户基础还是品牌优势都是独一档的,投行业务收入占总营收的比重显著高于同行。2012年至2019年间,中国券商行业投行业务收入平均占比在10%-20%之间波动,而同期中金公司的投行业务收入占比在20%-35%之间。2020年上半年,中金的投行业务占总营收的17%,行业平均水平为10%,中信证券为8%。

2.机构客户优势明显

在经纪业务上,中金一直都以极高的机构化程度著称。在2017年合并中投证券之前,中金的经纪业务机构客户占比高85.5%,遥遥领先其他券商。2017年合并拥有庞大网点和零售客户群体的中投证券之后,这一比值下滑至48%,但仍然位居行业第一。

3.领跑国际化 中企出海首选投行

中金公司是首家中外合资的投资银行,很早就开始国际化布局。从1998年设立香港子公司开始,中金公司的国际网络已经覆盖至香港、纽约、伦敦、新加坡、旧金山、法兰克福等各大金融中心。由于出色的跨境实力,中金一直是国内企业出海以及跨国公司进入中国交易的首选投行。过去五年,中金的总收入中大约有20%来自境外。

4.发力衍生品业务 杠杆率大幅领先

当前最复杂的券商业务,应该非权益衍生品业务莫属。它综合考验券商的获客能力、交易能力和风控能力,壁垒极高。由于权益衍生品业务的规模持续扩大,过去五年中金公司的杠杆率(扣除代理买卖证券款)大幅提升。截至2020年上半年,中金公司的金融投资类资产占总资产比例达58%,与2015年相比提高了8.4个百分点。同期,中金公司的杠杆率提升至7.4倍,远远超过可比券商平均4倍左右的水平。

5.盈利能力超强 ROE大幅领先

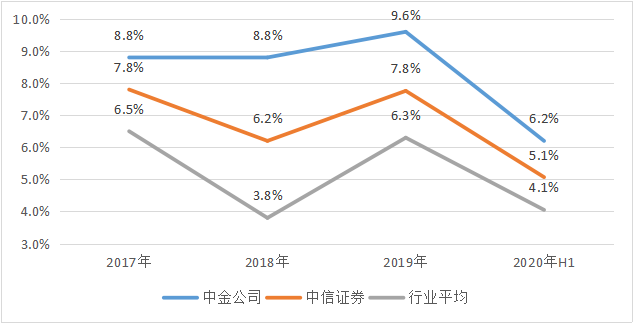

在2014年前后的低潮期,中金公司盈利能力曾落后于行业。但现在的中金公司盈利能力已经实现反超,过去五年以来ROE指标持续、大幅高于行业平均水平。自2016年开始,中金公司的ROE始终高于行业平均水平2个百分点以上。

近三年ROE比较,数据来源:华泰证券研报

6.人才待遇最好的中资投行

中金公司还是在人才投入上最“舍得”的中资券商。2019年中金员工薪酬支出达72亿元,占营业收入比例为45.7%,在可比券商中最高;同期中金的员工人均薪酬达89万元,同样是行业最高,比第二名中信证券高了10万元。中金的核心管理层年薪更是突破千万元(CEO黄朝晖年薪达1801万元)。从学历结构来看,截至2020年上半年,中金公司一共8255名员工中有45%的员工拥有硕士及以上学历,依然是可比券商中最高的。

新变局开启,中金资本为战略支柱之一

进入2020年之后,中金公司又迎来了一轮内外变局。

在外部,随着外资券商持股比例限制彻底放开,瑞银、摩根大通、野村证券、摩根士丹利、高盛、汇丰、渣打等外资投行已经纷纷布局了中国子公司,来势汹汹。

在内部,中金在2020年完成了管理层更迭,毕明建宣布退休,由黄朝晖接任CEO。黄朝晖也是1998年就加入中金的“元老”,长期执掌投资银行部。

新管理层上任后,为中金的未来规划了“双基六柱”、“中金一家”的战略。“双基”指研究和信息技术,“六柱”指投资银行、股票业务、固定收益、私募股权、资产管理、财富管理六大业务板块。在新的战略构想中,中金公司将在研究和信息技术的支持下,整合各板块能力与资源,打通全价值链条,为客户提供完善的综合金融服务。

在招股书中,中金设想的业务联动机制包括:

投资管理为投行输出优质项目资源;

投行为投资管理提供退出渠道和二级市场优质资产;

投资银行可为财富管理输出高净值客户资源;

财富管理可为投资管理输出资金。

尤为值得注意的是,在中金的战略调整中,原本附属于资产管理业务的私募股权业务被提升为“六柱”之一单列,表明中金资本的战略地位在大幅提升。

中金公司的私募股权业务起步很早,旗下平台包括中金佳成、中金启元等。2016年3月、2018年6月,中金先后中标400亿规模的国家新兴产业创业投资引导基金和300亿规模的北京科创基金,实现管理规模的大跨越。

2017年,中金公司将旗下私募股权投资业务整合为中金资本,目前中金资本的管理规模已经超过3000亿元人民币,仅管理费收入每年就贡献10亿元以上,傲视各大券商系PE。

中金资本的3000亿管理规模可以大致拆分如下:

约1000亿为母基金,包括最大的国家级VC母基金中金启元,由发改委、财政部和中金公司共同发起设立,总规模400亿元;地方龙头基金北京科创基金,由北京市政府发起设立并选聘中金资本为合作机构,总规模300亿元;

约1500亿为以新兴产业为主的直投基金;

约500亿为基础设施和房地产相关领域的投资基金。

根据中金资本前任董事长丁玮在2019年中关村论坛的介绍,仅中金系母基金投资的子基金数量就已经超过了100家,直接、间接投资企业1400多家,行业投向主要包括TMT、医疗健康、大消费、先进制造、文娱等。

2020年中期报告显示,中金公司的私募股权投资业务在2020年上半年取得了6.37亿元的收入,同比增长20.8%。

中金公司当前的私募股权业务聚焦三大主线:省市合作(区域发展助力基金,产业优化投资基金,存量经济改革基金),母基金(跟投基金,优选接力母基金,美元母基金)和行业龙头(房地产/基础设施建设基金,多行业主题基金,跨境并购基金)。2020年上半年,中金资本与各级政府和龙头企业合作,又发起设立了多支区域性股权投资基金,触角从北上广深进一步延伸到了广大二三线城市。

另外,中金资本与中金公司的其他业务板块也形成了良性互动。例如2020年5月26日比亚迪半导体宣布完成19亿元的A轮融资,中金公司是该轮融资的财务顾问,中金资本则是投资方之一。