2021年,依旧是收并购频发的年份。

据Wind数据显示,房地产行业发生的并购案例达到了87起,交易额约1367亿元,均呈现出明显的上升趋势。如万科收购蓝光华东多个优质项目,阳光城61.45亿元将永康项目公司纳入囊中,远洋以40亿元锁定红星地产千亿货值……均引发了行业的高度关注。

当前,与此前交易总是集中在头部房企不同的是,在各项政策的持续监管之下,拥有资金实力、管理能力、产品实力等优势的综合型房企,正以“后发先至”的长跑者姿态,成为收并购案件中的主要玩家。

远洋系40亿元平价收购红星地产70%股权

7月18日,远洋集团与远洋资本通过天津远璞公司平价获取红星地产70%股权,交易金额40亿元。据此,远洋集团成为红星地产的新主人。与千亿货值相伴而来的,还有21个位于一二三线城市的商业项目,以及签约面积超2000万平方米的红星地产物业平台。

事实上,远洋集团与红星控股(原红星地产母公司)的“联姻”早有端倪。今年3月,远洋集团的先锋官——远洋资本以10.3亿元的价格战略性收购红星地产18%股权,迈开了双方正式合作的第一步;今年6月,远洋资本与红星控股达成《合作框架协议》,以23.12亿元将后者7家物流子公司收购,进一步充实了远洋在物流领域的布局。

据公告显示,目前天津远璞已完成对红星地产18%股权的收购,预计在7月30日、8月10日及2022年1月10日前后,完成收购红星地产剩余的22%、11%和19%的股权。而红星控股持有红星地产的股权比例则相应降低至30%。

与一次性买卖所不同的是,远洋集团与红星控股均选择了细水长流式的合作方式。对于远洋集团而言,70%的股权足以让其对红星地产保持绝对的话语权;同时,保留红星控股30%的股权,也为双方持续进行合作创造了条件。如在股权交易完成后,远洋集团原则上将继续委托红星方面的爱琴海集团,对21个商业项目进行运营管理,以发挥其运营经验与差异化竞争优势。

分析人士指出,远洋集团选择这种颇为稳妥的收购方式,符合其一贯的稳健风格。交易完成后,远洋集团在安全的前提下实现了规模的稳健提升,对行业也有借鉴意义。

主营业务或实现快速增长

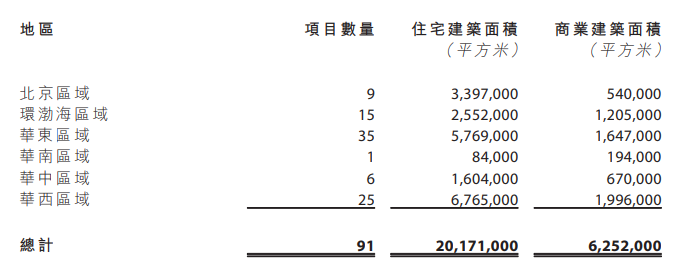

显而易见的是,红星地产旗下91个项目,将对远洋集团的主营业务带来明显的提振效应。

从业态分布来看,红星地产可售型住宅产品比重高达80%,且多为面向刚需和刚改的高效项目,可实现快速去化;从区域布局来看,红星地产在华东、华西和环渤海区域占比最多,与远洋集团业务布局十分契合。值得一提的是,项目多通过招拍挂方式获取,诉讼少、毛利高,且分布城市能级较高。按照计划,红星地产在未来两年每年将贡献300亿至400亿元的销售规模。

而双方的合作,不仅限于住宅业态,还涉及到了商业及物业管理领域。

红星地产的物业管理平台将通过平价净资产转让的方式,由远洋集团和远洋资本100%持有。未来3年内,随着项目进入交付期,该物业管理平台在管面积有望突破2000万平方米。联系远洋服务年报数据可知,截至2020年末,远洋服务整体在管面积为4545万平方米,红星地产旗下物业在管面积的加入,也将令远洋服务实现可观的规模增长。

此外,红星地产还拥有21个知名的商业项目,其中位于上海、天津、福州、苏州、长沙、西安等一二线城市核心地段的优质资产占整体估值70%以上;同时,超过30%项目位于华东区域。众所周知,在商业地产领域,远洋集团也是一把好手,十余年来已成功打造出北京颐堤港、成都远洋太古里、杭州远洋乐堤港在内的多个城市商业标杆。截至到2020年末,远洋集团已投入营运的项目可租赁面积约210.9万平方米,实现全口径租金收入41.2亿元,同比提升2%,全口径EBITDA利润24.1亿元,在建的商业地产项目总建筑面积逾 180 万平方米。

对于远洋来说,红星方面这些能带来稳定现金流商业项目的并入,未来将大大提升集团在商业地产板块的建树及造血能力;长期来看,还将有助于远洋集团以多种渠道扩充土地储备。

稳健财务+低成本融资优势护航下一程

此前,收并购方式并非远洋集团增厚土地储备的主要手段。能在“三道红线”之后成为行业的收购新秀,背后自然要归结于远洋集团稳健的财务状况和低成本融资能力。

截至2020年底,远洋集团剔除预收款后的资产负债率为69.0%;净负债率为55%;非受限现金短债比为1.51,“三道红线”指标全部达标,处于“绿档”。同时,远洋集团的信用水平亦长期位于行业第一梯队——境外获得穆迪和惠誉Baa3、BBB-的信用评级,境内获得中诚信国际和联合资信的AAA级信用评级。

以稳健经营为前提,以稳健财务为基础,远洋集团得以用较低的成本获取充足的现金流,安全稳健的对外扩张。如4月22日,远洋集团首次发行4亿美元境外绿色债券,票面利率3.25%;5月11日,远洋集团成功簿记发行5年期26亿元公司债,票面利率4.2%;7月8日,远洋集团成功发行3.2亿美元绿色债券,票面利率2.7%,创公司境外市场美元债最低发行利率。

同时,依托远洋集团信用背书和财务优势,红星地产的融资成本有望进一步降低,从而增厚平台利润,为股东创造更大收益。

当前,房地产行业融资难、融资贵的状况仍将持续。远洋集团不为规模所裹挟,始终坚持稳健经营的策略,也给其带来了更多的市场机遇。随着房地产行业迈向发展新阶段,聚焦主业发展的远洋集团,或将迎来更多可能。